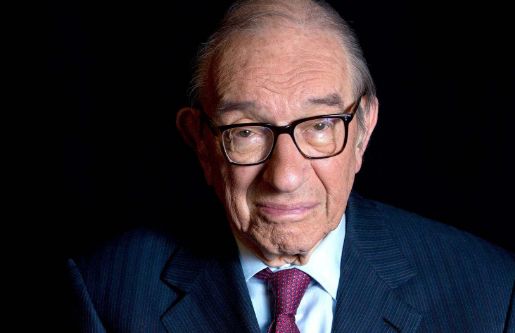

вҖңзҫҺеӣҪеҜ№еӨ–ж–ҪеҠ зҡ„е…ізЁҺпјҢе®һйҷ…дёҠжҳҜз”ұзҫҺеӣҪеӣҪж°‘еңЁд№°еҚ•гҖӮзҫҺеӣҪеә”иҜҘеҒңжӯўз»§з»ӯж–ҪеҠ й«ҳе…ізЁҺгҖӮеҰӮжһңдёҚеүҠеҮҸпјҢзҫҺеӣҪд№ӢеүҚжүҖжңүзҡ„пјҢд»ҺдјҒдёҡиҗҘдёҡзЁҺеҮҸзЁҺд»ҘеҸҠеҮҸе°‘зӣ‘з®ЎжүҖеҫ—еҲ°зҡ„еҸ‘еұ•дёҠзҡ„дјҳеҠҝпјҢеҢ…жӢ¬еҗ„йЎ№иҠӮзәҰе’ҢжҠ•иө„пјҢйғҪдјҡиў«е…ізЁҺж”ҝзӯ–жҠөж¶ҲгҖӮвҖқ7жңҲ7ж—ҘпјҢзҫҺеӣҪиҒ”йӮҰеӮЁеӨҮ委е‘ҳдјҡеүҚдё»еёӯAlan GREENSPANпјҲиүҫдјҰВ·ж јжһ—ж–ҜжҪҳпјүеңЁд»ҘвҖңжҺўеҜ»ејҖж”ҫдёҺзӣ‘з®Ўж–°иҢғејҸвҖқдёәдё»йўҳзҡ„第еӣӣеұҠдёӯеӣҪиҙўеҜҢи®әеқӣдёҠеҰӮжӯӨиЎЁзӨәгҖӮ

д»ҘдёӢдёәеҸ‘иЁҖе®һеҪ•пјҡ

иүҫдјҰВ·ж јжһ—ж–ҜжҪҳпјҡжҲ‘иҝҷиҫ№е…¶е®һд№ҹжңүдёҖдәӣй—®йўҳгҖӮзңӢзңӢжҖҺд№ҲиғҪеӨҹи·іиҝҮиҝҷдәӣй—®йўҳзӣҙжҺҘе°ұжј”и®ІгҖӮеҗ„дҪҚд№ҹзҹҘйҒ“пјҢжҲ‘е·Із»ҸиҠұдәҶеҫҲеӨҡе№ҙжқҘеҒҡеҲҶжһҗпјҢжқҘеҒҡз»ҸжөҺзҠ¶еҶөе’Ңз»ҸжөҺеҸ‘еұ•зҡ„еҲҶжһҗгҖӮдҪҶжҳҜејҖе§Ӣд№ӢеүҚпјҢйҰ–е…ҲпјҢжҲ‘жқҘиҜ„д»·дёҖдёӢзҫҺеӣҪе’Ңдё–з•Ңе…¶е®ғеӣҪ家зҡ„е…ізі»гҖӮ

зү№еҲ«жҳҜе’ҢдёӯеӣҪзҡ„е…ізі»пјҢйҰ–е…ҲжҲ‘еҮҶеӨҮдәҶдёҖеј еӣҫиЎЁпјҢеңЁз¬¬дёҖеј еӣҫиЎЁеҪ“дёӯеӨ§е®¶еҸҜд»ҘзңӢеҲ°пјҢжҲ‘д»Һ1980е№ҙдёҖзӣҙеҲ°д»ҠеӨ©еҒҡдәҶдёҖдёӘж•°жҚ®зҡ„йў„жөӢжҖ»е’ҢпјҢйҮҢйқўи®ІеҲ°дәәеқҮGDPзҡ„еҸҳеҢ–жғ…еҶөгҖӮеӣҫиЎЁдёҠиЎЁзӨәи“қиүІжҳҜзҫҺеӣҪйғЁеҲҶпјҢзәўиүІйғЁеҲҶжҳҜдёӯеӣҪпјҢжҲ‘们еҸҜд»ҘзңӢеҲ°иҝҷдёӨиҖ…д№Ӣй—ҙзҡ„е·®и·қжӯЈеңЁйҖҗжёҗзј©е°ҸгҖӮдҪҶжҳҜд»Қ然иҝҳжҳҜеӯҳеңЁжҜ”иҫғеӨ§зҡ„дёҖдёӘе·®и·қзҡ„гҖӮ

дёӯеӣҪйңҖиҰҒйҖҗжёҗең°еҺ»зј©е°Ҹиҝҷж ·зҡ„дёҖдёӘе·®и·қгҖӮи®©жҲ‘ж„ҸиҜҶеҲ°дёҖзӮ№жҳҜпјҢжҲ‘们е®һйҷ…дёҠз»ҸеҺҶдәҶйқһеёёйқһеҮЎзҡ„дёҖдёӘж—¶жңҹгҖӮжүҖи°“зҡ„иҙёжҳ“жҲҳпјҢеңЁдёӯеӣҪе’ҢзҫҺеӣҪд№Ӣй—ҙеҲҡеҲҡејҖе§ӢпјҢеҲ°еә•иҝҷдёӘиҙёжҳ“жҲҳдјҡжңүд»Җд№Ҳж ·зҡ„еҸҳеҢ–пјҢеҲ°еә•иө·еӣ жҳҜд»Җд№Ҳе‘ўпјҹжҲ‘жғіиө·еӣ жҲ‘е°ұдёҚйңҖиҰҒиөҳиҝ°дәҶпјҢеӨ§е®¶йғҪйқһеёёжё…жҘҡгҖӮ

дҪҶжҳҜжҲ‘жғіи®ІдёҖи®Іе®ғжүҖеј•иө·зҡ„дёҖдәӣеҸҳеҢ–пјҢд»ҘеҸҠиғҢеҗҺзҡ„жң¬иҙЁжҳҜд»Җд№ҲпјҹйҰ–е…ҲпјҢй’ўй“Ғе’Ңй“қиЎҢдёҡеҜ№е®ғзҡ„еҸҚеә”пјҢиҝҷе…¶е®һжҳҜдёҖдёӘжҪңеңЁзҡ„ж”ҝжІ»й—®йўҳгҖӮжҲ‘们еҸ‘зҺ°пјҢй’ўй“Ғе’Ңй“қеңЁзҫҺеӣҪжҖ»з»ҹзңӢжқҘпјҢжҳҜйқһеёёйҮҚиҰҒзҡ„дёҖдёӘйўҶеҹҹпјҢеҝ…йЎ»иҰҒеңЁиҝҷдёӘйўҶеҹҹйҮҢеҒҡзҡ„жӣҙеҘҪгҖӮй—®йўҳжҳҜдёәд»Җд№Ҳпјҹ

з»ҷзҫҺеӣҪжҖ»з»ҹжҠ•зҘЁзҡ„йҖүж°‘дё»иҰҒеңЁзҫҺеӣҪзҡ„й“Ғй”Ҳең°еёҰпјҢд№ҹе°ұжҳҜеңЁзҫҺеӣҪзҡ„дёӯйғЁпјҢ然еҗҺеҒҸдёңйғЁзҡ„ең°еҢәгҖӮиҝҷдәӣз»„з»ҮеңЁжҲ‘зңӢжқҘпјҢеә”иҜҘеҫ—еҲ°дёҘеҜҶзҡ„е…іжіЁ,й’ўй“Ғе’Ңй“қжүҖе‘ҲзҺ°зҡ„и¶ӢеҠҝжҳҜйқһеёёзұ»дјјзҡ„гҖӮ

жҜ”еҰӮиҜҙеҜ№дәҺй’ўй“ҒжқҘиҜҙпјҢзҫҺеӣҪеҚ е…ЁзҗғжҖ»зҡ„й’ўй“Ғдә§йҮҸд»Һ1976е№ҙзҡ„еҚ еҲ°23%пјҢдёӢйҷҚеҲ°дәҶ2015е№ҙзҡ„5%гҖӮеңЁеҸҰдёҖж–№йқўпјҢжҲ‘们еҸ‘зҺ°дёӯеӣҪзҡ„й’ўй“Ғдә§йҮҸжүҖеҚ жҜ”дҫӢд»Һ3%еўһй•ҝеҲ°50%пјҢе…¶е®һжҲ‘д»ҺжқҘжІЎжңүзңӢеҲ°еңЁиҝҷж ·зҡ„дёҖдёӘж—¶й—ҙж®өйҮҢйқўпјҢжңүиҝҷд№Ҳжҳҫи‘—зҡ„еўһй•ҝгҖӮ

жҲ‘们еңЁй“қиЎҢдёҡзңӢеҲ°зұ»дјји¶ӢеҠҝпјҢеҜ№дәҺзҫҺеӣҪжқҘиҜҙпјҢй“қзҡ„дә§йҮҸеҚ еҲ°е…Ёзҗғдә§йҮҸзҡ„40%гҖӮдҪҶжҳҜзӯүеҲ°2016е№ҙзҡ„ж—¶еҖҷпјҢе·Із»ҸдёӢйҷҚеҲ°дәҶ3%пјҢдҪҶжҳҜзӣёеҸҚдёӯеӣҪдә§йҮҸжүҖеҚ жҜ”дҫӢеҲҷд»Һ1960е№ҙ1.5%еўһй•ҝеҲ°2016е№ҙзҡ„40%еӨҡгҖӮиҝҷж ·зҡ„еҸҳеҢ–жҳҜжңүйқһеёёжҳҫи‘—зҡ„ж”ҝжІ»еҪұе“Қзҡ„гҖӮ

еҜ№дәҺзҫҺеӣҪжҖ»з»ҹжқҘиҜҙпјҢеӣ дёәиҝҷж ·зҡ„еҸҳеҢ–пјҢжүҖд»Ҙд»–еҝ…йЎ»иҰҒеҒҡеҮәдёҖдәӣеҸҚеә”гҖӮжҲ‘们д№ҹзҹҘйҒ“пјҢж…ўж…ўең°д№ҹе°ұжј”еҸҳжҲҗдәҶдёӨеӨ§з»ҸжөҺдҪ“й—ҙзҡ„иҙёжҳ“жҲҳпјҢзҺ°еңЁжңүжүҖжү©ж•ЈпјҢжҲ‘们д№ҹзҹҘйҒ“е®ғзҡ„еҪұе“ҚеҠӣйҖҗжёҗжү©ж•ЈпјҢдҪҶжҳҜжҲ‘们зҺ°еңЁе№¶дёҚжҳҺзЎ®жңӘжқҘдјҡжңүд»Җд№Ҳж ·зҡ„еҠЁеҗ‘гҖӮ

дҪҶжҳҜеңЁжҲ‘们жӣҙеӨҡеҺ»жҺўи®ЁиҝҷдёӘй—®йўҳд№ӢеүҚпјҢжҲ‘жғіи·ҹеӨ§е®¶д»Ӣз»ҚдёҖдёӢзҫҺеӣҪзҡ„з»ҸжөҺеұ•жңӣгҖӮд№ӢеҗҺпјҢжҲ‘дјҡи®ІдёҖи®Іе…Ёзҗғе…¶е®ғз»ҸжөҺдҪ“зҡ„з»ҸжөҺеұ•жңӣгҖӮ

йҰ–е…ҲпјҢжҲ‘иҰҒз»ҷеӨ§е®¶е‘ҲзҺ°жҲ‘们зҡ„зҺ°зҠ¶гҖӮе°ұеғҸжҲ‘жүҖиҜҙеҲ°зҡ„пјҢиҝҷеј еӣҫеұ•зҺ°еҮәдәҶдёӯеӣҪе’ҢзҫҺеӣҪдәәеқҮGDPзҡ„еҸҳеҢ–пјҢжҲ‘и§үеҫ—е…¶е®һе®ғд№ҹиғҪеӨҹеҫҲеҘҪзҡ„еҸҚжҳ дәә们зҡ„з”ҹжҙ»ж°ҙе№ігҖӮдёӯеӣҪдәәеқҮGDPеҚ е…Ёзҗғеўһй•ҝзҡ„жҜ”дҫӢд№ҹеңЁдёҚж–ӯдёҠеҚҮпјҢиҖҢзҫҺеӣҪеҲҷеңЁдёӢйҷҚгҖӮиҝҷд№ҹеҜ№зҫҺеӣҪзҡ„ж”ҝжІ»дҪ“зі»йҖ жҲҗдәҶйқһеёёж·ұиҝңзҡ„еҪұе“ҚгҖӮдёәд»Җд№Ҳдјҡиҝҷж ·е‘ўпјҹ

йҰ–е…ҲпјҢдёӯеӣҪиғҪеӨҹд»Ҙиҝҷд№Ҳжҳҫи‘—йқһеҮЎзҡ„йҖҹеәҰеўһй•ҝпјҢиҝҷд№ҹж„Ҹе‘ізқҖдёӯеӣҪзҡ„дә§еҮәпјҢе°ұжҳҜдёӯеӣҪзҡ„иө„жң¬жҠ•иө„жҳҜйқһеёёжҳҫи‘—зҡ„пјҢеӣ дёәиҝҷжҳҜжүҖжңүз»ҸжөҺеўһй•ҝзҡ„дёҖдёӘж №жң¬еҠЁеҠӣжүҖеңЁгҖӮ

йӮЈжҲ‘们еҸҜд»ҘеңЁз¬¬дәҢдёӘеӣҫиЎЁеҪ“дёӯзңӢеҲ°е…¶дёӯзҡ„з«ҜеҖӘгҖӮеңЁзҫҺеӣҪжҲ‘们зҡ„еӮЁи“„еӨ§зәҰеҚ еҲ°GDPзҡ„20%пјҢеҸҰдёҖж–№йқўпјҢдёӯеӣҪзҡ„жҜ”дҫӢеҲҷжҳҜжҳҫи‘—й«ҳеҫҲеӨҡзҡ„пјҢзү№еҲ«жҳҜеңЁиҝ‘еҮ е№ҙпјҢиҝҷд№ҹе‘ҠиҜүжҲ‘们зҡ„жҳҜпјҢеҪ“дҪ еҫ—еҲ°зҡ„иө„жң¬и¶ҠжқҘи¶ҠеӨҡпјҢиө„жң¬жҠ•иө„и¶ҠжқҘи¶ҠеӨҡпјҢз»ҸжөҺеўһй•ҝд№ҹдјҡжҳҫи‘—еўһеҠ гҖӮ

е®һйҷ…дёҠжҲ‘们иғҪеӨҹзІҫеҮҶең°еҺ»иҜҶеҲ«з»ҸжөҺеўһй•ҝе’Ңеҹәжң¬жҠ•иө„д№Ӣй—ҙзҡ„дёҖдёӘе…ізі»гҖӮиҝҷд№ҹе°ұеј•еҲ°дәҶжҲ‘зҺ°еңЁз»ҷеӨ§е®¶е‘ҲзҺ°зҡ„иҝҷдәӣж•°жҚ®гҖӮжҲ‘们еҸҜд»ҘзңӢеҲ°пјҢеҹәжң¬зҡ„еӮЁи“„д»ҘеҸҠжҠ•иө„зҡ„жҳҫи‘—еўһй•ҝпјҢиҝҷеҜ№дәҺзҫҺеӣҪжҳҜдёҖдёӘеҫҲеӨ§зҡ„и°ңйўҳпјҢиҝҷд№ҹе°ұжҳҜдёәд»Җд№ҲдёӯеӣҪдәәиҝҷд№Ҳе–ңж¬ўеӮЁи“„гҖӮ

жҲ‘жғій’ҲеҜ№иҝҷдёӘиҜқйўҳпјҢеңЁеә§зҡ„еҗ„дҪҚжҜ”жҲ‘иҰҒжё…жҘҡеҫ—еӨҡгҖӮжҺҘдёӢжқҘжҲ‘иҰҒз»ҷеӨ§е®¶е‘ҲзҺ°зҡ„ж•°жҚ®пјҢе°ҶдјҡдёәжҲ‘们解йҮҠзҫҺеӣҪGDPзҡ„еўһй•ҝжқҘиҮӘдәҺе“ӘйҮҢпјҹеҜ№дәҺзҫҺеӣҪз»ҸжөҺжқҘи®ІпјҢи·ҜеңЁдҪ•ж–№гҖӮе°Ҫз®ЎзҫҺеӣҪз»ҸжөҺжңүжүҖдёӢж»‘пјҢдҪҶжҳҜеңЁдәҢжҲҳд№ӢеҗҺпјҢзҫҺеӣҪдёҖзӣҙжҳҜе…ЁзҗғжңҖдё»иҰҒзҡ„з»ҸжөҺдҪ“гҖӮеҚідҪҝеҰӮжӯӨпјҢеңЁеҫҲеӨҡе…¶е®ғж–№йқўпјҢзҫҺеӣҪзҡ„з»ҸжөҺиҝҳжҳҜе…ЁзҗғжңҖејәеӨ§зҡ„гҖӮеӣ жӯӨпјҢзҫҺеӣҪз»ҸжөҺзҡ„иө°еҗ‘е°ҶдјҡеҪұе“Қе…Ёзҗғз»ҸжөҺгҖӮ

еӨ§жҰӮ5вҖ”6е№ҙеүҚпјҢжҲ‘жӯЈеҘҪзңӢеҲ°дәҶиҝҷж ·зҡ„дёҖдёӘе…ізі»еӣҫиЎЁ.е°ұеғҸжүҖжңүз»ҸжөҺиҝҗиЎҢе·Ҙе…·дёҖж ·пјҢжҲ‘们еҸҜиғҪжңҹеҫ…иҝҷдёӘе·Ҙе…·еңЁеҮәжқҘеҮ е№ҙд№ӢеҗҺдјҡеӨұж•ҲпјҢдҪҶжҳҜеңЁе®ғеҸ‘жҳҺеҮәжқҘеҗҺзҡ„жҜҸдёҖе№ҙзҡ„ж•ҲжһңйғҪжҳҜеҫ—еҲ°иҜҒе®һзҡ„пјҢиғҢеҗҺзҡ„еҺҹеӣ е°ұеңЁдәҺе®ғиғҪеӨҹжҚ•жҚүеҲ°йқһеёёйҮҚиҰҒзҡ„еӣ зҙ гҖӮиҝҷйҮҢзҡ„зәҝжқЎеҲҶеҲ«еұ•зӨәзӨҫдјҡзҰҸеҲ©ж”ҜеҮәеҚ GDPзҡ„жҜ”йҮҚпјҢдёӢйқўзҡ„иҝҷжқЎзәҝд№ҹе°ұжҳҜе…ЁеӣҪжҖ»еӮЁи“„еҚ GDPзҡ„жҜ”йҮҚгҖӮжҲ‘们еҸҜд»ҘзңӢеҲ°пјҢеҫҲжҳҺжҳҫе®ғзҡ„иө°еҗ‘е’ҢзәўзәҝжҳҜзӣёеҸҚзҡ„гҖӮд»ҺдёӯжҲ‘еҸҜд»Ҙеҫ—еҲ°зҡ„дёҖдёӘз»“и®әе°ұжҳҜеӣҪеҶ…зҡ„еӮЁи“„е’ҢзҰҸеҲ©ж”ҜеҮәпјҢе·®и·қеңЁзј©е°ҸпјҢдёҖдёӘжҳҜеңЁеҪұе“ҚеҸҰеӨ–дёҖдёӘпјҢеңЁжҢӨеҺӢеҸҰеӨ–дёҖдёӘзҡ„з©әй—ҙгҖӮйҡҸзқҖжҲ‘们зҡ„зҰҸеҲ©и¶ҠжқҘи¶ҠеӨҡпјҢжҲ‘们зҡ„жҖ»еӮЁи“„д№ҹе°ұеҸ—еҲ°дәҶеҪұе“ҚгҖӮе®ғжӯЈеңЁжҢӨеҺӢеӮЁи“„еҚ GDPзҡ„з©әй—ҙгҖӮжҲ‘们зңӢеҲ°еӣ дёәеҫӢжі•еҶіе®ҡдәҶиҝҷдёӘзҰҸеҲ©зҡ„ж”ҜеҮәпјҢжүҖд»ҘзҰҸеҲ©е№¶жІЎжңүеҸ—еҲ°жҢӨеҺӢгҖӮжҲ‘们зңӢеҲ°пјҢиҝҷдёҠйқўзҡ„иҝҷжқЎзәҝжҳҜеҜ№жүҖжңүзҡ„з»„еҗҲпјҢжҲ‘们еҸҜд»ҘзңӢеҲ°е®ғзҡ„еҢәй—ҙжҳҜйқһеёёзӘ„зҡ„пјҢеҰӮжһңжҳҜе®Ңе…Ёе№іеқҰзҡ„пјҢиҝҷд№ҹе°ұе‘ҠиҜүжҲ‘们зҺ°еңЁжҳҜзҰҸеҲ©жӯЈеңЁжҢӨеҺӢеӮЁи“„зҡ„з©әй—ҙгҖӮ

еҫҲжҳҺжҳҫпјҢиҝҷжҳҜдёҖдёӘйқһеёёдёҚеҗҢеҜ»еёёзҡ„зҺ°иұЎпјҢеӣ жӯӨжҲ‘们еҸҜд»ҘзңӢеҲ°жңүдёҖдәӣжіўеҠЁпјҢжҲ‘们зҡ„зЎ®еҸҜд»ҘзңӢеҲ°дёҖдәӣжіўеҠЁпјҢеҰӮжһңжҲ‘们жӣҙеҜҶеҲҮеҺ»и§ӮеҜҹдёҖдёӢпјҢеҸҜд»ҘзңӢеҲ°е…¶дёӯдёҖдёӘеңЁжҠөй”ҖеҸҰеӨ–дёҖдёӘгҖӮдёәд»Җд№ҲиҝҷдәӣеӣҫиЎЁйқһеёёзҡ„йҮҚиҰҒе‘ўпјҹеӣ дёәеңЁзҺ°жңүзҡ„з«Ӣжі•д№ӢдёӢпјҢжҲ‘们еҸҜд»ҘзңӢеҲ°пјҢжҚ®жҲ‘жүҖзңӢеҲ°зҡ„жңӘжқҘпјҢзӨҫдјҡзҰҸеҲ©еҚ GDPзҡ„ж”ҜеҮәиҝҳдјҡдёҚж–ӯдёҠеҚҮпјҢиҝҷд№ҹе°ұж„Ҹе‘ізқҖжҖ»зҡ„еӣҪж°‘еӮЁи“„е°ҶдјҡдёҚж–ӯдёӢйҷҚпјҢе®ғ们еңЁGDPеҪ“дёӯзҡ„еҚ жҜ”е°ҶдјҡдёӢйҷҚпјҢиҖҢиҝҷжҳҜйқһеёёйҮҚиҰҒзҡ„дёҖдёӘеӣ зҙ гҖӮеӣ дёәе®ғиғҪеӨҹдёәжҠ•иө„жҸҗдҫӣиһҚиө„пјҢиҝҷж–№йқўдёӯеӣҪе°ұжңүйқһеёёеӨ§зҡ„дјҳеҠҝдәҶпјӣиҖҢзҫҺеӣҪеӮЁи“„еңЁдёӢйҷҚпјҢжүҖд»ҘзҫҺеӣҪзҡ„дјҳеҠҝжІЎжңүйӮЈд№ҲеӨ§гҖӮ

иҝҷд№ҹе°ұеј•еҲ°дёӢдёҖеј еӣҫиЎЁпјҢеңЁиҝҷеј еӣҫиЎЁеҪ“дёӯиғҪеӨҹзңӢеҲ°еңЁзҫҺеӣҪзҡ„еӮЁи“„д»ҘеҸҠжҠ•иө„зҡ„жғ…еҶөпјҢе®ғеңЁGDPзҡ„еҚ жҜ”еңЁ1980е№ҙд№ӢеүҚпјҢйқһеёёжҳҺжҳҫпјҢжҲ‘们еҸҜд»ҘзңӢеҲ°е…¶дёӯдёҖжқЎжӣІзәҝеҪұе“ҚдәҶеҸҰеӨ–дёҖжқЎжӣІзәҝпјҢдҪҶиҮӘд»Һ1980е№ҙд№ӢеҗҺпјҢеӮЁи“„并дёҚжҳҜе”ҜдёҖдёҖдёӘжӯЈеңЁжҺЁеҠЁеӣҪеҶ…жҠ•иө„зҡ„дёҖдёӘеӣ зҙ пјҢжҲ–иҖ…жҲ‘еә”иҜҘиҝҷд№ҲиҜҙпјҢе®ғ并дёҚеҶҚжҳҜеҺҶеҸІдёҠжҲ‘们иғҪеӨҹзңӢеҲ°зҡ„е”ҜдёҖеҪұе“Қеӣ зҙ гҖӮд»Һ1983е№ҙжҲ–1986е№ҙд№ӢеҗҺжҲ‘们иғҪеӨҹзңӢеҲ°зҡ„жҳҜпјҢеҜ№дәҺиө„жң¬жҠ•иө„жқҘиҜҙпјҢе®ғжүҫеҲ°дәҶеҸҰеӨ–дёҖдёӘеҫҲйҮҚиҰҒзҡ„еҠЁеҠӣпјҢд№ҹе°ұжҳҜиҜҙжҲ‘们ејҖе§ӢжӣҙеӨҡзҡ„еҖҹиҙ·пјҢеҺ»дёәиө„жң¬жҠ•иө„иһҚиө„пјҢд»ҺиҖҢжҺЁеҠЁGDPзҡ„еўһй•ҝгҖӮеңЁз¬¬5еј еӣҫйҮҢиғҪзңӢеҲ°е®ғз§ҜзҙҜзҡ„еҪұе“ҚгҖӮ

жҲ‘们зңӢеҲ°иө„жң¬иҙҰжҲ·зҡ„дәҸжҚҹеҲ°1990е№ҙд№ӢеүҚйғҪжҳҜжҜ”иҫғйҖӮдёӯзҡ„пјҢдҪҶжҳҜеңЁиҝҷд№ӢеҗҺпјҢжҲ‘们зңӢеҲ°е®һйҷ…дёҠеңЁе…ЁзҗғжҳҜдёҖдёӘеҖҹиҙ·зҡ„зҠ¶еҶөгҖӮе®ғзҡ„йҮ‘йўқе·Із»ҸиҫҫеҲ°дәҶ8дёҮдәҝзҫҺе…ғгҖӮжңҖиҝ‘жҲ‘们еңЁеӯЈеәҰж•°жҚ®еҪ“дёӯеҸҜд»ҘзңӢеҲ°зҫҺе…ғзҡ„иҝҷдәӣеҖәжқғеӣҪпјҢдёҚеҶҚжғіеғҸиҝҮеҺ»дёҖж ·дёәзҫҺеӣҪиһҚиө„дәҶгҖӮ

дёәд»Җд№ҲиҝҷдәӣйқһеёёйҮҚиҰҒе‘ўпјҹиө„жң¬еӯҳйҮҸжҳҜз”ҹдә§еҠӣеўһй•ҝзҡ„дёҖдёӘеҹәзЎҖпјҢ第6еј еӣҫе°ұеұ•зҺ°еҮәиҝҷдёӨиҖ…д№Ӣй—ҙзҡ„е…ізі»гҖӮ

еӨ§е®¶еҸҜд»ҘзңӢеҲ°пјҢи“қиүІзҡ„иҝҷжқЎзәҝжҳҜжҢҮз§ҒиҗҘзҡ„йқһеӨ–еӣҪжҠ•иө„зҡ„дјҒдёҡпјҢдёҺжӯӨжҜ”иҫғзӣёиҝ‘зҡ„иҝҷжқЎзәҝпјҢе°ұжҳҜжҜҸе°Ҹж—¶зҡ„дә§еҮәжҢҮж•°гҖӮеҸҜд»ҘзңӢеҲ°пјҢйҡҸзқҖж—¶й—ҙзҡ„жҺЁз§»пјҢиҝҷж ·зҡ„дёҖз§Қе…ізі»еҸҜд»Ҙз”ЁжқҘйў„жөӢз”ҹдә§еҠӣзҡ„еўһй•ҝгҖӮеҸҜд»ҘзңӢеҲ°пјҢз”ҹдә§еҠӣзҡ„еўһй•ҝе·Із»ҸжңүдәҶжҜ”иҫғжҳҺжҳҫзҡ„еҮҸйҖҹпјҢеҢ…жӢ¬еңЁеҫҲеӨҡзҡ„иҘҝж–№еӣҪ家пјҢйғҪеҮәзҺ°дәҶиҝҷж ·зҡ„зҺ°иұЎгҖӮ

жҲ‘们еҸҜд»ҘзңӢеҲ°д№ӢеүҚжІЎжңүеҮәзҺ°зҡ„дёҖдёӘжҳҺжҳҫзҡ„зҺ°иұЎпјҢе·Ұиҫ№зҪ—еҲ—зҡ„иҘҝж–№еӣҪ家йғҪеҮәзҺ°дәҶпјҢиҝҮеҺ»дә”е№ҙдёӘдәәз”ҹдә§еҠӣеўһйҖҹдёҚи¶…иҝҮ1%зҡ„зҺ°иұЎгҖӮжҚўеҸҘиҜқиҜҙпјҢиҝҷжҳҜз”ҹдә§еҠӣеўһй•ҝжҳҫи‘—зҡ„еҒңж»һдёҚеүҚпјҢиҝҷд№ҹжҳҜжҲ‘们дёәд»Җд№ҲиҘҝж–№еӣҪ家пјҢеҢ…жӢ¬ж¬§жҙІгҖҒзҫҺеӣҪеҮәзҺ°дәҶиҝҷж ·дёҖдёӘйқһеёёжҳҫи‘—зҡ„ж°‘зІ№дё»д№үзҡ„й—®йўҳгҖӮ

д»Һй•ҝиҝңзҡ„и§’еәҰжқҘиҜҙпјҢе…¶е®һй—®йўҳзҡ„ж №жң¬е°ұжҳҜеңЁиҝҷйҮҢпјҢжҳҜз”ҹдә§еҠӣеўһйҖҹеҒңж»һгҖӮеӨ§е®¶еҸҜд»ҘеңЁжңҖдёӢйқўзңӢеҲ°пјҢдёӯеӣҪжҳҜйҷӨдәҶзҲұе°”е…°д№ӢеӨ–зҡ„пјҢз”ҹдә§еҠӣеўһйҖҹеҸҜд»ҘиҫҫеҲ°6.5%е·ҰеҸізҡ„еӣҪ家пјҢиҝҷжҳҜдёҖдёӘеүҚжүҖжңӘжңүзҡ„еҫҲй«ҳзҡ„еўһйҖҹпјҢеҸҜд»ҘзңӢеҲ°е…¶е®ғеҫҲеӨҡеӣҪ家еҸӘжңү1%гҖӮжҲ‘д№ҹи·ҹеӨ§е®¶иҜҙпјҢеҚідҫҝзҲұе°”е…°д»ҺжҠҖжңҜдёҠзҡ„и§’еәҰпјҢе®ғзҡ„еўһйҖҹжҜ”дёӯеӣҪиҰҒеҝ«пјҢдҪҶжҳҜе…¶дёӯеҫҲеӨ§зҡ„дёҖдёӘеҺҹеӣ жҳҜз»ҹи®ЎдёҠзҡ„еӣ зҙ гҖӮзҲұе°”е…°йҮҚж–°и°ғж•ҙдәҶе®ғзҡ„з»ҹи®ЎдҪ“зі»пјҢиҝҷж ·е°ұжҳҫзӨәеҮәеңЁз»ҹи®ЎдёҠе®ғзҡ„ж•°еӯ—еҒҡеҫ—жҜ”д№ӢеүҚиҰҒеҘҪеҫ—еӨҡпјҢдҪҶе®һйҷ…дёҠеўһйҖҹ并没жңүйӮЈд№ҲеҘҪгҖӮ

жҲ‘们жқҘзңӢеҲ°з¬¬8еј еӣҫиЎЁгҖӮеӨ§е®¶еҸҜд»ҘзңӢеҲ°жҲ‘们д»ҺеҫҲеӨҡеӣ зҙ е…¶е®һйғҪе·Із»ҸйӘҢиҜҒдәҶд№ӢеүҚжҸҗеҲ°зҡ„ж•°жҚ®пјҢиҝҷиҫ№жңүе…¶е®ғзҡ„дёҖдәӣж•°жҚ®пјҢе°ұжҳҜжҲ‘们д»ҺеҲҡжүҚжҸҗеҲ°зҡ„ж•°жҚ®еҪ“дёӯеҸҜд»ҘжҺЁжөӢеҮәжқҘзҡ„дҝЎжҒҜпјҢе®ғзңӢиө·жқҘйқһеёёзҡ„еӨҚжқӮпјҢжҲ‘жҳҜж•ҙдҪ“дёҠз»ҷеӨ§е®¶еұ•зӨәдёҖдёӢиҝҷдёӘеӣҫиЎЁе‘ҠиҜүдәҶжҲ‘们д»Җд№ҲгҖӮиҝҷйҮҢеұ•зӨәзҡ„жҳҜеӣәе®ҡиө„дә§жҠ•иө„гҖҒйқһйҮ‘иһҚйўҶеҹҹзҡ„жҠ•иө„д»ҘеҸҠе®ғ们зҺ°йҮ‘жөҒзҡ„еҚ жҜ”пјҢеӨ§е®¶еҸҜд»ҘзңӢеҲ°иҝҷж ·зҡ„дёҖдәӣе…ій”®еҸҜеҸҳйҮҸпјҢе’ҢеҲҡжүҚжҸҗеҲ°зҡ„з”ҹдә§еҠӣжҳҜжңүжҳҺжҳҫе…ізі»зҡ„гҖӮ

жҲ‘们еҲҡжүҚд№ҹи·ҹеӨ§е®¶иҜҙеҲ°дәҶйҖҡиҝҮиҝҷдәӣеҸҳйҮҸжқҘе®ҡд№үиҝҷдәӣи¶ӢеҠҝпјҢ并且иҜ•еӣҫжқҘи§ЈиҜ»е®ғ们гҖӮжҲ‘们еёҢжңӣиғҪеӨҹзҗҶи§Јиө„жң¬жҠ•иө„жҲ–иҖ…иҜҙжҳҜзҺ°йҮ‘жөҒзҡ„жҜ”дҫӢпјҢдёҖ家公еҸёж„ҝж„ҸжҠ•иө„еңЁй•ҝжңҹеӣәе®ҡиө„дә§дёҠзҡ„зҺ°йҮ‘жөҒзҡ„жҜ”дҫӢпјҢжҲ–иҖ…жҳҜиө„жң¬зҡ„жҜ”дҫӢпјҢиҝҷдёӘе…¶е®һжҳҜдёҖдёӘеҫҲйҮҚиҰҒзҡ„жҢҮж ҮгҖӮ

еҰӮжһңжҠҠзҫҺиҒ”еӮЁзҡ„иөӨеӯ—е’ҢеҲҡжүҚиҝҷдёӨдёӘж•°жҚ®жҜ”иҫғдёҖдёӢпјҢжҢүз…§дёӨдёӘеӯЈеәҰзҡ„дёҖдёӘж—¶й—ҙзӮ№жқҘзңӢгҖӮеңЁе…¬еҸёиҝҗиҗҘеҪ“дёӯзҡ„еӣәе®ҡиө„дә§зҡ„жҠ•иө„е’ҢжөҒеҠЁиө„дә§д№Ӣй—ҙпјҢжҳҜзӣёдә’дҝғиҝӣе…ізі»пјҢеӣәе®ҡиө„дә§жҠ•иө„еҫҲеӨҡжқҘиҮӘжөҒеҠЁиө„дә§пјҢиҮӘ1970е№ҙд»ҘжқҘйғҪе‘ҲзҺ°иҝҷж ·зҡ„и¶ӢеҠҝгҖӮжҲ‘们д№ҹзңӢеҲ°еңЁеҮәзҺ°дәҶе®Ҹи§Ӯз»ҸжөҺй—®йўҳзҡ„ж—¶еҖҷпјҢе®ғ们确е®һеҒ¶е°”дјҡеҮәзҺ°и„ұиҠӮзҡ„зҺ°иұЎпјҢжүҖд»ҘеҮәзҺ°иҝҷз§ҚзҠ¶еҶөзҡ„ж—¶еҖҷпјҢе®ғе®һйҷ…дёҠе°ұйў„жөӢзқҖеҚҠе№ҙзҡ„е‘ЁжңҹпјҢжҲ‘们еҸҜд»ҘзҹҘйҒ“иҝҷж ·зҡ„дёҖдёӘз§ҒиҗҘиө„жң¬жҠ•иө„е’ҢзҺ°йҮ‘жөҒзҡ„зҠ¶еҶөгҖӮиҝҷж ·зҡ„дёҖдёӘжҢҮж•°пјҢе®һйҷ…дёҠе°ұиғҪжҳҫзҺ°еҮәеҪ“дјҒдёҡзҡ„з®ЎзҗҶиҝӣиЎҢеҗҲйҖӮзҡ„й•ҝжңҹжҠ•иө„д»ҘеҸҠд»Ҙ6дёӘжңҲзҡ„жғ…еҶөжқҘиҝӣиЎҢжҠ•иө„зҡ„ж—¶еҖҷпјҢе®ғе®һйҷ…дёҠжҳҜжңүдёҖз§Қж»һеҗҺзҡ„жҢҮзӨәдҪңз”Ёзҡ„гҖӮе®ғйҖҡиҝҮиҝҷз§Қз»ҹи®Ўж•°жҚ®еҸҜд»ҘжқҘеё®еҠ©иЎЎйҮҸиҝҷдәӣвҖңеҚҒдёҖдә”вҖқвҖңеҚҒдәҢдә”вҖқзҡ„ж•°жҚ®пјҢжҚўеҸҘиҜқиҜҙе®ғзҡ„иҝҷз§Қе…ізі»е…¶е®һжҳҜеҫҲе°‘зҡ„гҖӮжҲ‘们дјҡдҪҝз”Ёиҝҷж ·зҡ„дёҖдәӣж–№ејҸпјҢжқҘдәҶи§Јдёәд»Җд№ҲеңЁж•ҙдҪ“з»ҸжөҺеҸ‘еұ•еҪ“дёӯпјҢиө„жң¬жҠ•иө„йқһеёёйҮҚиҰҒгҖӮдҪҶжҳҜйҷӨжӯӨд№ӢеӨ–пјҢжҲ‘们еҗҢж ·д№ҹдјҡдҪҝз”Ёе…¶е®ғзҡ„йҮ‘иһҚжҠ•иө„ж•°жҚ®гҖӮ

иҝҷиҫ№дҪҝз”Ёзҡ„дёҖдёӘе°ұжҳҜ30е№ҙзҡ„еӣҪеә“еҲёзҡ„еҲ©е·®еҮҸеҺ»жҒҜе·®пјҢжҚўеҸҘиҜқиҜҙжҲ‘们еңЁжңӘжқҘзңӢеҲ°зҡ„е°ұжҳҜдјҒдёҡжҠ•иө„ж–№йқўдёҖе®ҡзҡ„зЎ®и®ӨжҖ§пјҢиҝҷж ·зҡ„дёҖдёӘеҸҜеҸҳйҮҸпјҢе°ұзңӢеҲ°дәҶжҲ‘们еңЁиөӨеӯ—еҚ GDPзҡ„жҜ”дҫӢгҖӮ

жҲ‘们д№ӢжүҖд»ҘиҜҙе®ғеңЁиҝҗиҗҘдёҠйқһеёёйҮҚиҰҒпјҢеӣ дёәжҲ‘们дҪҝз”ЁйҮ‘иһҚж–№йқўзҡ„еҸҜеҸҳйҮҸжқҘи§ЈйҮҠе®һйҷ…зҡ„з»ҸжөҺеҸ‘еұ•зҡ„й—®йўҳгҖӮеӨ§е®¶еҸҜд»ҘзңӢеҲ°пјҢиҝҷжҳҜжҲ‘们第9еј еӣҫиЎЁпјҢеңЁиҝҷйҮҢеӨ§е®¶еҰӮжһңзңӢеҲ°дәҶиҝҷдёӘеӣҫиЎЁдёҠзҡ„жӣІзәҝпјҢжңүдёҖдәӣж©ҷиүІзҡ„з«–зәҝпјҢжҢҮзҡ„жҳҜеҮәзҺ°з»ҸжөҺиЎ°йҖҖзҡ„ж—¶жңҹгҖӮеҲҡжүҚжҲ‘们дҪҝз”Ёзҡ„з»ҹи®Ўж•°жҚ®пјҢе®ғзҡ„еі°еҖјдёҖиҲ¬йғҪжҳҜеңЁз»ҸжөҺеҮәзҺ°иЎ°йҖҖд№ӢеүҚпјҢе®ғжңүиҝҷж ·дёҖз§ҚжҢҒз»ӯзҡ„жҢҮзӨәдҪңз”ЁгҖӮеңЁзӣ®еүҚдёәжӯўпјҢжҲ‘们зңӢеҲ°дәҶе®ғеҸҲжңүжүҖжҠ¬еӨҙгҖӮжүҖд»Ҙиҝҷд№ҹжҳҜеңЁз»ҸжөҺдёҠеҫҲйҮҚиҰҒзҡ„жҢҮзӨәдҪңз”ЁгҖӮ

дёӢдёҖеј еӣҫиЎЁпјҢжҲ‘жҳҜйқһеёёе–ңж¬ўзҡ„пјҢжҲ‘们еңЁиӮЎеёӮдёҠдҪҝз”Ёзҡ„дёҖз§ҚжҠҖе·§гҖӮжңүзҡ„ж—¶еҖҷпјҢе®ғжҳҜеҫҲжңүз”ЁпјҢжңүзҡ„ж—¶еҖҷеҸҜиғҪжІЎжңүйӮЈд№Ҳжңүз”ЁгҖӮдҪҶжҳҜеӨ§е®¶еҸҜд»ҘзңӢеҲ°пјҢиҝҷж ·зҡ„дёҖдёӘ收зӣҠе’Ңд»·ж јд№Ӣй—ҙзҡ„е…ізі»гҖӮжҲ‘们д№ӢеүҚи·ҹж‘©ж №еӨ§йҖҡзҡ„дёҖдёӘжҠ•иө„иҖ…пјҢеҫҲеӨҡе№ҙеүҚиҒҠиҝҮиҝҷдёӘй—®йўҳпјҢеӨ§е®¶еңЁиҝҷйҮҢйқўеҸҜд»ҘзңӢеҲ°дёҖдәӣйҮҚиҰҒзҡ„жҢҮзӨәдҪңз”ЁгҖӮ

дёӢйқўзҡ„и“қиүІзҡ„йғЁеҲҶпјҢжҳҜзңҹе®һзҡ„гҖҒй•ҝжңҹзҡ„еҲ©зҺҮпјҢзәўиүІзҡ„йғЁеҲҶжҳҜйҖҡиғҖжҜ”зҺҮпјҢй»„иүІзҡ„иҝҷдёӘйғЁеҲҶе°ұжҳҜжҠ•иө„иҖ…жғіиҰҒжҠ•иө„他们预жңҹзҡ„收зӣҠгҖӮ

жҲ‘们еҸҜд»ҘзңӢеҲ°пјҢ他们еҰӮжһңжңүжҳҺзЎ®зҡ„дёӢж»‘пјҢиҝҷдёӘеә”иҜҘжҳҜ2000е№ҙе·ҰеҸіеҮәзҺ°зҡ„дёҖдёӘжҳҺжҳҫзҡ„з»ҸжөҺдёҠзҡ„иЎ°йҖҖгҖӮд»ҺйӮЈдёӘж—¶еҖҷпјҢеӨ§е®¶еҸҜд»ҘзңӢеҲ°пјҢеҮәдәҺжңӘзҹҘзҡ„еҺҹеӣ пјҢжҲ‘们еҸ‘зҺ°з»ҸжөҺеўһй•ҝжңүжүҖеҒңж»һгҖӮиҝҷдёҖеј еӣҫиЎЁе°ұжҳҫзӨәдәҶзңҹе®һй•ҝжңҹзҡ„еҲ©зҺҮпјҢеңЁзҫҺеӣҪеҺҶеҸІдёҠе’Ңе…¶е®ғз»ҸжөҺеўһй•ҝзҡ„зӣёдә’е…ізі»еҸҜд»ҘиҝҪжәҜеҲ°1978е№ҙгҖӮеҰӮжһңй•ҝжңҹзҡ„еҲ©зҺҮеҮәзҺ°дәҶжіўеҠЁпјҢйӮЈжҲ‘们еҸҜд»ҘзңӢеҲ°е®ғеҸҜиғҪдјҡеј•еҸ‘дёҖдәӣй—®йўҳпјҢеҢ…жӢ¬иӮЎеёӮзҡ„жіўжҠҳгҖӮдҪҶжҳҜжҲ‘и®Өдёәе®ғ并дёҚжҳҜдјҡз«ӢеҚіжҳҫзҺ°зҡ„пјҢе®ғжҳҜдёҖдёӘжӣҙеҠ й•ҝжңҹзҡ„еҪұе“ҚгҖӮ

д»Һй•ҝиҝңзҡ„и§’еәҰжқҘиҜҙпјҢжҲ‘们еҝ…йЎ»жҸҗй«ҳзңҹе®һзҡ„еҲ©зҺҮпјҢеҗҰеҲҷжҲ‘们и·ҹеҲ©зҺҮзӣёе…ізҡ„иҝҷдәӣй—®йўҳйғҪдјҡи·ҹжҲ‘们зҡ„еҸ‘еұ•зӣёе…іпјҢз»ҸжөҺеӯҰ家称иҝҷж ·дёҖз§ҚзҺ°иұЎпјҢеҸ«еҒҡж—¶й—ҙдёҠзҡ„еҒҸеҘҪпјҢе°ұжҳҜжҲ‘们дҪңдёәдёҖдёӘдәәзұ»еңЁиҖғиҷ‘еҲ°жңӘжқҘеҸ‘еұ•зҡ„ж—¶еҖҷпјҢеҲ©зҺҮе°ұжҳҜйқһеёёжҳҺжҳҫзҡ„дёҖдёӘжҢҮж ҮпјҢиҝҮеҺ»20е№ҙжҲ–иҖ…жҳҜеҪ“еүҚзҡ„еҲ©зҺҮпјҢе®ғеҸҜиғҪжҳҜиҰҒиҝҪжәҜеҲ°е…¬е…ғеүҚ5дё–зәӘзҡ„еҹғеҸҠиҝҗз”Ёзҡ„иҝҷз§ҚгҖӮ

йӮЈиҝҷж ·дёҖдёӘж—¶й—ҙдёҠзҡ„еҒҸеҘҪпјҢе®ғеҜ№дәҺжү“йҖ дәәзұ»жң¬иә«зҡ„зү№иҙЁжҳҜжңүзқҖеҫҲйҮҚиҰҒзҡ„дҪңз”Ёзҡ„гҖӮиҝҷе°ұжҳҜдёәд»Җд№ҲжңҖдёӢйқўиҝҷдёӘи“қиүІзҡ„йғЁеҲҶпјҢйҡҸзқҖй•ҝжңҹеҲ©зҺҮзҡ„дёҠеҚҮпјҢе®ғд№ҹдјҡжңүжүҖеўһеҠ пјҢйӮЈжңҖдёӢйқўзҡ„иҝҷдёӘд»·ж јж”¶зӣҠзҡ„еҸҚеҗ‘жҢҮж•°е°ҶдјҡжңүжүҖдёӢйҷҚгҖӮжҲ‘们зӣ®еүҚдёәжӯўиҝҳжІЎжңүзңӢеҲ°д»»дҪ•зҡ„иҜҒжҚ®пјҢиҜҙзҺ°еңЁдјҡеҸ‘з”ҹиҝҷж ·зҡ„дәӢжғ…гҖӮдҪҶжҳҜжҲ‘зҹҘйҒ“пјҢйҡҸзқҖж—¶й—ҙзҡ„жҺЁз§»пјҢдјҡеҮәзҺ°иҝҷж ·зҡ„зҺ°иұЎгҖӮеӣ дёәпјҢе®ғе°ұжҳҜиӮЎеёӮжҒўеӨҚжӯЈеёёзҠ¶еҶөзҡ„еҝ…иҰҒиҰҒжұӮгҖӮ

зҺ°еңЁжҲ‘жғіиҰҒи®ІдёӢдёҖеј еӣҫиЎЁпјҢзҺ°еңЁиҝҳжңүеӨҡе°‘ж—¶й—ҙе‘ўпјҹжҲ‘们жҳҜиҝҳжңү21еҲҶй’ҹпјҢжҲ‘иҝҳжңүеҫҲеӨҡиҰҒи®Ізҡ„еҶ…е®№е‘ўгҖӮ

еңЁз¬¬11еј еӣҫиЎЁдёҠпјҢжҲ‘们иғҪеӨҹзңӢеҲ°ж ҮеҮҶжҷ®е°”еҜ№дәҺзҫҺиӮЎеҚҮзҺҮзҡ„йў„жөӢпјҢе®һйҷ…жҳҜйқһеёёйҮҚиҰҒзҡ„еҜ№дәҺиӮЎд»·еҶіе®ҡзҡ„дёҖдёӘжҢҮж ҮгҖӮеңЁ2018е№ҙзҡ„ж—¶еҖҷпјҢжҲ–иҖ…еңЁ2017е№ҙдёӢеҚҠе№ҙе°ұе·Із»ҸејҖе§ӢдәҶгҖӮжҲ‘们иғҪеӨҹзңӢеҲ°еңЁзҫҺиӮЎзҡ„зӣҲеҲ©еҪ“дёӯжңүжҳҫи‘—зҡ„дёҠеҚҮгҖӮж ҮеҮҶжҷ®е°”жҳҜеҜ№жҜҸдёӘе…¬еҸёжңүйў„жөӢпјҢе®ғе‘ҠиҜүжҲ‘们пјҢеҪ“жҲ‘们зңӢеҲ°иҝҷж ·зҡ„йқһеҮЎзҡ„иӮЎзҘЁдёҠеҚҮзҡ„ж—¶еҖҷпјҢеёӮеңәе°ұдјҡдёҠжү¬гҖӮжҲ‘们зҺ°еңЁеҹәжң¬дёҠзңӢеҲ°зҡ„еҸҳеҢ–дёҚжҳҜеҫҲеӨҡпјҢиҷҪ然зҺ°еңЁйқўдёҙиҝҷд№ҲеӨҡдёҚзЎ®е®ҡжҖ§пјҢдҪҶжҳҜеёӮеңәдҫқ然жҳҜеңЁдёҠжү¬гҖӮжүҖд»ҘеңЁжҲ‘зңӢжқҘпјҢй•ҝжңҹжқҘзңӢпјҢжҲ‘们еҝ…йЎ»иҰҒз»ҸеҺҶдёҖдёӘж—¶жңҹпјҢеңЁиҝҷж ·зҡ„ж—¶жңҹеҪ“дёӯпјҢй•ҝжңҹеҲ©зҺҮиғҪеӨҹеӣһеҲ°еҺҶеҸІзҡ„дёҖдёӘжӯЈеёёж°ҙе№ігҖӮе®һйҷ…дёҠжҲ‘并дёҚзҹҘйҒ“иҝҷдёӘиҝҮзЁӢжҖҺд№ҲиҝӣиЎҢпјҢиӮЎд»·дјҡдёҚдјҡдёӢйҷҚпјҢдҪҶжҳҜзҺ°еңЁиҝҳжІЎжңүиҜҒжҚ®жҳҫзӨәжңӘжқҘдјҡжҖҺд№Ҳж ·еүҚиҝӣгҖӮ

йӮЈжҺҘдёӢжқҘжҲ‘们жқҘзңӢдёҖдёӢзҫҺеӣҪзҺ°еңЁзҡ„ж•°жҚ®пјҢеңЁиҝҷйҮҢпјҢжҲ‘еҮҶеӨҮдәҶдёҖдәӣж•°жҚ®пјҢйӮЈжҲ‘们еҶҚеҫҖдёҠзҝ»пјҢеӣһеҲ°з¬¬11еј еӣҫиЎЁпјҢиҝҷдәӣжҳҜеҸҜд»ҘйҮҚзҺ°зҡ„гҖӮе®һйҷ…дёҠеңЁжҜҸдёҖдёӘиҘҝж–№еӣҪ家йғҪеҮәзҺ°дәҶпјҢеңЁз»ҸжөҺеёӮеңәпјҢиӢұеӣҪи„ұ欧пјҢе®ғз»ҷжҲ‘们еёҰжқҘдәҶи¶ҠжқҘи¶ҠеӨҡзҡ„дёҚзҗҶжҖ§зҡ„д№җи§Ӯжғ…з»ӘпјҢдҪҶжҳҜжҲ‘们зҺ°еңЁжүҖйқўдёҙзҡ„еҝғзҗҶжҳҜйқһеёёйҡҫд»ҘзҗўзЈЁпјҢйқһеёёйҡҫд»ҘеӨ„зҗҶзҡ„пјҢжҲ‘и§үеҫ—иҝҷеҸҜиғҪеӣһеҲ°жӢүдёҒзҫҺжҙІзҡ„ж°‘зІ№дё»д№үпјҢиҝҷеҸҜиғҪжҳҜжңҖжҺҘиҝ‘зҡ„дёҖдёӘжҖ»з»“гҖӮзҺ°еңЁж°‘зІ№дё»д№үжӯЈеңЁеёӯеҚ·зҫҺеӣҪеӨ§йҷҶпјҢеҗҢж—¶д№ҹеңЁеёӯеҚ·иҘҝ欧еӣҪ家пјҢиҖҢдё”иҝҳеңЁдёҚж–ӯжү©ж•ЈгҖӮж°‘зІ№дё»д№ү并дёҚжҳҜдёҖдёӘж–°йІңзҡ„дәӢзү©дәҶпјҢе®ғжҳҜдёҖз§Қе“ІеӯҰзҡ„жҖқжҪ®пјҢдҪҶжҳҜдёҚеҗҢдәҺе…ұдә§дё»д№үгҖҒзӨҫдјҡдё»д№үжҲ–иҖ…жҳҜиө„жң¬дё»д№үпјҢж°‘зІ№дё»д№ү并дёҚжҳҜеӣәе®ҡзҡ„пјҢжҲ–иҖ…еңЁе“ІеӯҰж–№йқўе№¶дёҚжҳҜйқһеёёзЁіе®ҡзҡ„дёҖз§ҚжҖқжҪ®гҖӮж°‘зІ№дё»д№үе®һйҷ…дёҠжҳҜеҜ№дәҺеё®еҠ©зҡ„дёҖдёӘйңҖжұӮпјҢеҜ№её®еҠ©зҡ„дёҖдёӘе‘је–ҠгҖӮеңЁзҫҺеӣҪгҖҒиҘҝ欧д»ҘеҸҠе…¶е®ғеӣҪ家пјҢе®һйҷ…иҝҷеҸҚжҳ дәҶеҪ“ең°зҡ„дәә民他们ж„ҹи§үеҲ°жңӘжқҘжҳҜеҸҳеҫ—жӣҙеҠ зҒ°жҡ—дәҶгҖӮд»»дҪ•дёҖдёӘиғҪеӨҹз«ҷеҮәжқҘпјҢе°ұиғҪеҫ—еҲ°жӣҙеӨҡзҡ„йҖүзҘЁгҖӮиҝҮеҺ»еҮ е№ҙжҲ‘们зңӢеҲ°еҫҲеӨҡиҝҷж ·зҡ„зҺ°иұЎпјҢдё»иҰҒеңЁеҚ—зҫҺе’ҢеҢ—зҫҺпјҢзҺ°еңЁеңЁж¬§жҙІзңӢеҲ°д№ҹйқўдёҙиҝҷж ·зҡ„жҢ‘жҲҳпјҢиҖҢдё”жҜ«ж— з–‘й—®пјҢзҫҺеӣҪд№ҹеҸ—еҲ°дәҶиҝҷж ·зҡ„жҢ‘жҲҳгҖӮиҝҷдёӘе®һйҷ…дёҠ并дёҚжҳҜзҗҶжҖ§еҲҶжһҗиғҪеӨҹеё®еҠ©жҲ‘们зҗҶи§Јзҡ„гҖӮиҖҢдё”жҲ‘们д№ҹеҫҲйҡҫеҺ»жҚ•жҚүеҲ°й—®йўҳзҡ„ж ёеҝғгҖӮжҲ‘и§үеҫ—жңҖеҘҪзҡ„ж–№жі•е°ұжҳҜжүҝи®ӨиҝҷжҳҜйқһеёёйқһеҮЎзҡ„дёҖдёӘзҺ°иұЎгҖӮиҖҢдё”жҲ‘们д№ҹеҫҲйҡҫжүҫеҲ°еҺҶеҸІзҡ„ж—¶жңҹпјҢжҲ‘们еңЁеўЁиҘҝе“ҘзңӢеҲ°жңҖж–°йҖүдёҫз»“жһңпјҢиҺ·йҖүдәәеңЁиҝҮеҺ»еҮ е№ҙйҖүдёҫзҡ„еҠӘеҠӣдёҖзӣҙжҳҜеӨұиҙҘзҡ„пјҢиҖҢиҝҷж¬Ўд»–жҲҗеҠҹдәҶпјҢиҖҢдё”иҺ·еҫ—еҫҲеӨҡзҡ„йҖүзҘЁпјҢжүҖд»ҘжҲ‘们зңӢеҲ°зҺ°еңЁиҝҷдёӘж—¶д»ЈеҮәзҺ°ж №жң¬жҖ§зҡ„еҸҳеҢ–гҖӮ

жҜ”еҰӮиҜҙжҲ‘们д»Ҙ欧жҙІдёәдҫӢпјҢдёӢдёҖеј е№»зҒҜзүҮпјҢжҲ‘и§үеҫ—иҝҷеҸҜд»ҘиҜҙжҳҜйқһеёёйҮҚиҰҒзҡ„дёҖдёӘз»ҹи®Ўз»“жһңпјҢжҲ‘и§үеҫ—е®ғе…¶дёӯиғҪеӨҹз»ҷжҲ‘们еұ•зӨәзҡ„дҝЎжҒҜжҳҜйқһеёёеӨҡзҡ„пјҢе®ғжҖ»з»“зҡ„жҳҜ欧жҙІдёӯеӨ®й“¶иЎҢ他们жҜҸеӨ©жүҖжё…з®—зҡ„иҝҷдёӘж•°жҚ®пјҢжҲ‘们еңЁиҝҷйҮҢиғҪеӨҹзңӢеҲ°зҡ„жҳҜеҜ№дәҺжҜҸдёҖдёӘдёӘдҪ“银иЎҢзҡ„дҝЎиҙ·пјҢиҝҷжҳҜеңЁж¬§е…ғеҢәзҡ„дёҖдёӘж•°жҚ®гҖӮжңҖдёҠйқўи“қиүІзҡ„зәҝжҳҜеҫ·ж„Ҹеҝ—银иЎҢгҖӮе®ғжүҖжҸҗдҫӣзҡ„дҝЎиҙ·пјҢжҜ”дҪҝз”Ёзҡ„дҝЎиҙ·иҰҒдҪҺеҫ—еӨҡгҖӮжҲ‘们еҸҜд»ҘзңӢеҲ°жңҖдёӢйқўзҡ„жҳҜиҘҝзҸӯзүҷе’Ңж„ҸеӨ§еҲ©пјҢиҝҷдәӣеӣҪ家е°ұеұ•зҺ°еҮә他们жүҖдҪ“зҺ°зҡ„дҝЎиҙ·жҜ”жүҖдҪҝз”Ёзҡ„дҝЎиҙ·дҪҺзҡ„жғ…еҶөгҖӮ

зәўзәҝзҡ„еӣҪ家пјҢйқһеёёзҡ„е°ҸпјҢиҖҢдё”жҳҜдёҖдёӘж»һиғҖзҡ„жғ…еҶөгҖӮе®ғжҳҜеҫ·еӣҪ银иЎҢзҡ„дёҖдёӘеҲҶж”ҜпјҢдҪҶжҳҜиҝҷеј еӣҫиЎЁиғҪеӨҹз»ҷжҲ‘们иҜҙжҳҺзҡ„жҳҜпјҢе®ғе‘ҠиҜүжҲ‘们иҝҷдёӘиһҚиө„зҡ„жөҒеҗ‘жҳҜеңЁд»ҺеҢ—欧жөҒеҗ‘еҚ—欧пјҢдё»иҰҒжҳҜжөҒеҗ‘дәҶж„ҸеӨ§еҲ©гҖҒи‘Ўиҗ„зүҷгҖҒиҘҝзҸӯзүҷгҖҒеёҢи…ҠзӯүеӣҪ家гҖӮдҪҶжҳҜжҲ‘们зңӢеҲ°дәҶдёҖдёӘж–°з”ҹзҡ„еҠӣйҮҸпјҢдёӢйқўеңЁеҗ‘дёӢиө°зҡ„иҝҷдәӣзәҝпјҢиҝҷйҮҢйқўжҳҜ欧жҙІеӨ®иЎҢжң¬иә«зҡ„дёҖдёӘжӣІзәҝиө°еҗ‘пјҢжҲ‘们еҸҜд»ҘзңӢеҲ°ж¬§жҙІеӨ®иЎҢе®ғиҮӘе·ұд№ҹеңЁд»ҺеҪ“ең°зҡ„欧е…ғеҢәзҡ„银иЎҢпјҢжҜ”еҰӮиҜҙеғҸеҫ·ж„Ҹеҝ—银иЎҢгҖҒжі•еӣҪ银иЎҢгҖҒжҜ”еҲ©ж—¶й“¶иЎҢд№ҹеңЁжҺҘеҫ…пјҢиҝҷжҳҜйқһеҗҢеҜ»еёёзҡ„зҺ°иұЎпјҢжҲ‘д№ӢжүҖд»ҘжҠҠиҝҷеј еӣҫиЎЁи·ҹеӨ§е®¶еҲҶдә«пјҢжҳҜжғіиҜҙиҝҷеј еӣҫиЎЁиҜҙжҳҺеңЁж¬§е…ғеҢәдјҡеҮәзҺ°дёҖдәӣй—®йўҳпјҢеҫҲеҝ«зҡ„ж—¶й—ҙжҲ‘们е°ұиғҪзңӢеҲ°иҝҷдәӣй—®йўҳзҡ„жө®зҺ°гҖӮиҝҷеј еӣҫиЎЁд№ҹеҫҲиғҪиҜҙжҳҺй—®йўҳпјҢе”ҜдёҖзҡ„й—®йўҳжҳҜд»Җд№Ҳж—¶еҖҷе‘ўпјҹжҚ®жҲ‘зңӢжқҘпјҢжҲ‘жүҖзңӢеҲ°жңҖи®©дәәжӢ…еҝ§зҡ„з»ҹи®Ўж•°жҚ®пјҢеҘҪеғҸе…¶д»–дәәйғҪдёҚжҳҜеҫҲеңЁд№ҺпјҢдҪҶжҲ‘и§үеҫ—иҝҷж ·зҡ„зҺ°иұЎеҝ…йЎ»еҸ‘з”ҹж”№еҸҳгҖӮ

жҺҘдёӢжқҘпјҢжҲ‘жғіз®ҖеҚ•зҡ„и°ҲдёҖи°Ҳе…ізЁҺд»ҘеҸҠе…ізЁҺжүҖз»ҷжҲ‘们еёҰжқҘйқһеёёд»Өдәәж„ҹеҲ°жҒҗжғ§зҡ„й—®йўҳгҖӮзҫҺеӣҪдёҖдәӣж”ҝеәңзҡ„дәәе‘ҳ他们и®Өдёәе…ізЁҺжҳҜ他们еҜ№дәҺдёӯеӣҪиҝӣиЎҢйҳ»зўҚзҡ„дёҖдёӘж–№ејҸпјҢдҪҶе®һйҷ…дёҠ并дёҚжҳҜиҝҷж ·гҖӮеҪ“дҪ еҺ»ж–ҪеҠ е…ізЁҺзҡ„ж—¶еҖҷпјҢе®һйҷ…дёҠиҝҷе°ұжҳҜдёҖдёӘзҹӯжңҹеҪ“дёӯзҡ„зЁҺиҙҹгҖӮжүҖжңүзҡ„е…ізЁҺпјҢеҪ“然жҲ‘们жңүз»ҷе®ғеҫҲеӨҡдёҚеҗҢзҡ„еҗҚеӯ—пјҢдҪҶжҳҜжҲ‘жғіиЎЁиҫҫзҡ„и§ӮзӮ№жҳҜпјҢжҲ‘们дёҚеҸҜиғҪ继з»ӯ延з»ӯиҝҷж ·зҡ„й—®йўҳпјҢжҲ‘们зҺ°еңЁзңӢеҲ°е…ізЁҺдёҚд»…д»…иў«ж–ҪеҠ еңЁдёҖдәӣжҜ”иҫғе°Ҹзҡ„е•Ҷе“ҒйҮҢйқўпјҢеғҸжҳҜй’ўй“ҒгҖҒй“қпјҢиҖҢдё”е®ғзҺ°еңЁе·Із»Ҹжү©еӨ§еҲ°еҮ д№ҺжүҖжңүзҡ„е•Ҷе“ҒгҖӮ

иҝҷйҮҢйқўеҫҲйҮҚиҰҒзҡ„дёҖзӮ№е°ұжҳҜжңүдәӣдәәеңЁиҜҙпјҢдёҚд»…д»…жҳҜеңЁзҫҺеӣҪж”ҝеәңпјҢеңЁе…¶е®ғзҡ„ж”ҝеәңд№ҹжңүиҝҷж ·зҡ„жғіжі•пјҢеҪ“дҪ еҺ»еўһеҠ е…ізЁҺзҡ„ж—¶еҖҷпјҢдҪ жҳҜдёәйқўдёҙе…ізЁҺзҡ„жҳҜиҝҷдёӘеӣҪ家дә§з”ҹзҡ„й—®йўҳпјҢжғіиұЎиҝӣеҸЈе•Ҷе“Ғзҡ„еӣҪ家з»ҷе®ғ们еҲ¶йҖ йә»зғҰпјҢдҪҶе®һйҷ…дёҠиҝҷдёӘе…ізЁҺжҳҜз”ұдҪ иҮӘе·ұзҡ„йҖүж°‘еңЁд№°еҚ•гҖӮе…ізЁҺзҡ„ж–ҪеҠ дјҡеёҰжқҘйҖүж°‘зҡ„дёҖдәӣеҗҺжһңжҲ–иҖ…жҳҜеҸҚеә”пјҢеҰӮжһңиҜҙжҲ‘们жқҘеӣһйЎҫдёҖдёӢжІЎжңүе…ізЁҺзҡ„ж—¶жңҹпјҢйӮЈдёӘж—¶еҖҷе…Ёзҗғз»ҸжөҺзҡ„ж•ҲзҺҮжҳҜжңҖй«ҳзҡ„пјҢеӨ§еҚ«В·жқҺеҳүеӣҫжҳҜдёҖдёӘйқһеёёи‘—еҗҚзҡ„з»ҸжөҺеӯҰ家пјҢд»–е°ұиЎЁиҫҫиҝҮиҝҷж ·зҡ„и§ӮзӮ№пјҢиҝҷеҮ з§Қжғ…еҶөдёӢпјҢжҲ‘们еӨ„зҗҶзҡ„жҳҜдёҖдёӘйқһеёёз®ҖжҙҒзҡ„з»ҸжөҺдҪ“зі»пјҢе®ғжҳҜиғҪеӨҹиҮӘеҠЁиҝӣиЎҢи°ғиҠӮзҡ„гҖӮ

ж–ҪеҠ е…ізЁҺзҡ„еӣҪ家他们еңЁз»ҷз»ҸжөҺеёҰжқҘдёҘйҮҚзҡ„й—®йўҳпјҢдҪҶжҳҜеӣһеҲ°еҲҡжүҚжүҖиҜҙзҡ„иҝҷдҪҚз»ҸжөҺеӯҰ家пјҢд»–иҫЁеҲ«еҮәдәҶиҝҷдёӘдҪ“зі»иҝҗиЎҢзҡ„ж–№ејҸпјҢиҝҷдёӘиҝҗиЎҢж–№ејҸиҮӘд»ҺеҫҲж—©д№ӢеүҚе°ұдёҖзӣҙжҳҜиҝҷж ·дәҶпјҢдҪҶжҳҜеңЁжҲ‘зңӢжқҘпјҢеңЁдҪ жҸҗеҚҮе…ізЁҺзҡ„ж—¶еҖҷпјҢе®һйҷ…дёҠдҪ д№ҹеҪұе“ҚеҲ°дәҶж–ҪеҠ е…ізЁҺеӣҪ家зҡ„иҙӯд№°еҠӣпјҢжҚўеҸҘиҜқиҜҙеҪ“жҲ‘们еңЁзҫҺеӣҪеҜ№й’ўй“Ғж–ҪеҠ е…ізЁҺзҡ„ж—¶еҖҷпјҢиҝҷдёӘе…ізЁҺе®һйҷ…дёҠжҳҜз”ұзҫҺеӣҪеӣҪж°‘еңЁд№°еҚ•гҖӮ

еңЁжӣҙеӨ§зҡ„дёҖдёӘзЁӢеәҰдёҠпјҢиҝҷе°ұеғҸжҳҜдёҖдёӘйқһеёёеӨ§и§„жЁЎзҡ„зЁҺиҙҹгҖӮжҲ‘们д»ҺеҺҶеҸІзҡ„з»ҸйӘҢеҪ“дёӯиғҪеӨҹзңӢеҲ°дҪ иғҪеӨҹеҜ№з»ҸжөҺ收зЁҺпјҢиҖҢйҖҡиҝҮ收зЁҺдјҡеҜјиҮҙз»ҸжөҺйҷ·е…Ҙз»ҸжөҺиЎ°йҖҖзҡ„жғ…еҶөпјҢжҲ‘们зҺ°еңЁе·Із»ҸжҺҘиҝ‘дәҶиҝҷдёҖзӮ№гҖӮ

жҲ‘и®ӨдёәжҲ‘们已з»Ҹи¶іеӨҹжҺҘиҝ‘иҝҷж ·дёҖдёӘеҚұйҷ©зҡ„еұҖеҠҝпјҢеә”иҜҘеҒңжӯўз»§з»ӯж–ҪеҠ й«ҳе…ізЁҺпјҢзҫҺеӣҪиҝҷж ·зҡ„е…ізЁҺж”ҝзӯ–пјҢеҸҜиғҪдјҡжңүдёҖдәӣз§ҜжһҒзҡ„еҪұе“ҚпјҢзңӢеҲ°дёҖдәӣз»ҹи®Ўж•°жҚ®дёҠзҡ„ж”№иҝӣдҪҶжҳҜиҝҷе°ұжҳҜй—®йўҳжүҖеңЁпјҢжҲ‘们зҺ°еңЁеӨ„еңЁдёҖдёӘдёӨйҡҫзҡ„еұҖеҠҝпјҢеҰӮжһңдёҚеүҠеҮҸе…ізЁҺпјҢжҲ‘们д№ӢеүҚжүҖжңүзҡ„д»ҺиҝҷдәӣдјҒдёҡиҗҘдёҡзЁҺеҮҸзЁҺд»ҘеҸҠеҮҸе°‘зӣ‘з®ЎжүҖеҫ—еҲ°зҡ„еҸ‘еұ•дёҠзҡ„дјҳеҠҝпјҢжүҖжңүзҡ„иҝҷдәӣиҠӮзәҰе’ҢжҠ•иө„йғҪдјҡз”ұе…ізЁҺзҡ„ж”ҝзӯ–жқҘжҠөж¶ҲгҖӮе…ізЁҺеҸҜд»ҘеҸҳеҫ—йқһеёёй«ҳпјҢеҜјиҮҙз»ҸжөҺеўһй•ҝзҡ„еҒңж»һпјҢиҝҷд№ҹжҳҜжҲ‘们зҺ°еңЁйҮҚиҰҒзҡ„й—®йўҳгҖӮ

жҲ‘们д»ҺзҺ°еңЁеҗ‘жңӘжқҘеҸ‘еұ•пјҢеҸҜиғҪдјҡйў„и®ЎеҲ°иҝҷж ·дёҖз§ҚйҮ‘й’ұдёҠгҖҒиҙёжҳ“дёҠзҡ„жҲҳдәүгҖӮиҝҷз§ҚжҲҳдәүдјҡеёҰжқҘз»ҸжөҺдёӢж»‘пјҢж•ҙдёӘиҘҝж–№дё–з•ҢеҸҜиғҪйғҪдјҡйҷ·е…Ҙиҝҷж ·зҡ„з»ҸжөҺй—®йўҳгҖӮжҲ‘и®ӨдёәеңЁзңҹжӯЈејҖеҗҜиҝҷеңәжҲҳдәүд№ӢеүҚпјҢжҲ‘们дёҖе®ҡиҰҒеҸҠж—¶жӯўжҚҹпјҢдёҚ然дјҡйҒҮеҲ°дёҘйҮҚзҡ„й—®йўҳгҖӮйӮЈжҲ‘еҸӘиғҪиҜҙеёҢжңӣеңЁжңӘжқҘпјҢеӣ дёәжҲ‘们зҫҺеӣҪеңЁеҺҶеҸІдёҠз»ҸеҺҶиҝҮиҝҷж ·зҡ„дәӢ件пјҢдёҚжҳҜдёҖж¬ЎпјҢжҳҜеҘҪеҮ ж¬ЎпјҢжҲ‘们зҫҺеӣҪжҖ»жҳҜиғҪеӨҹжҲҗеҠҹең°д»Һй—®йўҳеҪ“дёӯи„ұзҰ»пјҢйҮҚж–°з»„з»ҮгҖӮ

зҫҺеӣҪд»ҠеӨ©д»Қ然жҳҜдё–з•ҢдёҠжңҖеӨ§зҡ„з»ҸжөҺдҪ“пјҢжүҖд»ҘжҲ‘е°ұеҒңеңЁиҝҷйҮҢпјҢйқһеёёиҚЈе№ёи·ҹеӨ§е®¶еҒҡжҲ‘зҡ„и§ӮзӮ№зҡ„еҲҶжһҗгҖӮжҲ‘зҡ„иҝҷдәӣи§ӮзӮ№пјҢжңүзҡ„ж—¶еҖҷеҸҜиғҪе…¶д»–дәә并дёҚеҗҢж„ҸпјҢдҪҶжҳҜеӨ§е®¶йғҪиғҪзҗҶи§ЈпјҢиҰҒжҸҸиҝ°з»ҸжөҺдәӢ件гҖҒз»ҸжөҺи¶ӢеҠҝпјҢжІЎжңүж·ұе…Ҙзҡ„з»ҹи®ЎеҲҶжһҗпјҢиҰҶзӣ–еҗ„дёӘйўҶеҹҹзҡ„з»ҹи®ЎеҲҶжһҗпјҢжҳҜдёҚеҸҜиғҪзҡ„гҖӮи°ўи°ўеӨ§е®¶пјҢеңЁдёӯеӣҪиҝҷиҫ№д»ҠеӨ©дёҠеҚҲеҜ№жҲ‘зҡ„иҒҶеҗ¬гҖӮ

зҺӢжіўжҳҺпјҡж јжһ—ж–ҜжҪҳе…Ҳз”ҹпјҢжҲ‘们иҝҳжңүеҮ дёӘй—®йўҳжғіиҰҒй—®жӮЁгҖӮиғҪеҗ¬еҲ°жҲ‘еҗ§пјҹ

гҖҖиүҫдјҰВ·ж јжһ—ж–ҜжҪҳпјҡиғҪгҖӮ

зҺӢжіўжҳҺпјҡеҘҪзҡ„гҖӮеҸҜиғҪи§Ӯдј—иҝҷиҫ№д№ҹжҳҜжңүй—®йўҳзҡ„пјҢи§Ӯдј—д№ҹеҜ№жӮЁжңүдёҖдәӣй—®йўҳпјҢдҪҶжҳҜжҲ‘们еҸӘжңүеӨ§жҰӮ20еҲҶй’ҹзҡ„ж—¶й—ҙдәҶпјҢдёҚеёҢжңӣеҪұе“ҚеҲ°жӮЁжӯЈеёёзҡ„дј‘жҒҜж—¶й—ҙгҖӮ

иүҫдјҰВ·ж јжһ—ж–ҜжҪҳпјҡеҰӮжһңжңүйңҖиҰҒпјҢжҲ‘йғҪдјҡеңЁиҝҷйҮҢеӣһзӯ”й—®йўҳзҡ„гҖӮ

зҺӢжіўжҳҺпјҡеҘҪзҡ„пјҢеӣһеҲ°иҙёжҳ“зҡ„й—®йўҳпјҢжӮЁд№ҹзҹҘйҒ“дёӯзҫҺд№Ӣй—ҙзҡ„иҙёжҳ“жҲҳпјҢеңЁд»ҠеӨ©жҲ–иҖ…жҳЁеӨ©пјҲеҸ–еҶідәҺзҫҺеӣҪжҲ–дёӯеӣҪзҡ„ж—¶еҢәпјүеҲҡеҲҡзҲҶеҸ‘пјҢзҺ°еңЁеҸҢж–№йғҪжңүжҜ”еҰӮ300дәҝе…ізЁҺзҡ„дёҫеҠЁпјҢзү№жң—жҷ®жҖ»з»ҹд»–иҜҙеҰӮжһңдёӯеӣҪжңүжҠҘеӨҚжҖ§зҡ„жҺӘж–ҪпјҢд»–дјҡж–ҪеҠ жүҖжңүдёӯеӣҪеҜ№зҫҺеҮәеҸЈдә§е“Ғ25%зҡ„е…ізЁҺпјҢжӮЁиғҪдёҚиғҪеңЁиҝҷж ·зҡ„дёҖдёӘи§ӮзӮ№дёҠз»ҷдёҖзӮ№иҜ„и®әпјҹиҝҷдёӘдәӢжҖҒдјҡеҚҮзә§еҲ°д»Җд№Ҳж ·зҡ„йҳ¶ж®өпјҹиҝҷж ·зҡ„иҙёжҳ“жҲҳеҜ№зҫҺеӣҪзҡ„иҙёжҳ“д»ҘеҸҠз»ҸжөҺдјҡжңүд»Җд№Ҳж ·зҡ„еҪұе“Қпјҹ

иүҫдјҰВ·ж јжһ—ж–ҜжҪҳпјҡжҲ‘们еҲҡжүҚжҸҗеҲ°дәҶзҫҺеӣҪиҝҮеҺ»24е°Ҹж—¶зҡ„иҙёжҳ“ж”ҝзӯ–д»ҘеҸҠеҫҲеӨ§зЁӢеәҰдёҠжҠөж¶ҲдәҶе®ғиҝҮеҺ»дёҖж®өж—¶й—ҙзҡ„з§ҜжһҒеҸ‘еұ•пјҢдҪҶжҳҜиҝҷж ·зҡ„дёҖдёӘе…ізЁҺж”ҝзӯ–пјҢдёҚд»…д»…дјҡеҪұе“ҚеҲ°зҫҺеӣҪжң¬иә«пјҢд№ҹдјҡеҪұе“ҚеҲ°ж¬§жҙІгҖҒдәҡжҙІпјҢе°Өе…¶жҳҜдёӯеӣҪгҖӮе®ғеҸҜиғҪдјҡиҜұеҸ‘зӣёе…ізҡ„еҚұжңәпјҢиҝҷж ·зҡ„дёҖдәӣиЎҢеҠЁд№ӢеүҚд№ҹжӣҫз»ҸжңүиҝҮзҡ„гҖӮзҫҺеӣҪд»ҘеүҚд№ҹжҳҜ收关зЁҺзҡ„пјҢдҪҶжҳҜеӨ§е®¶дёҖе®ҡи®°еҫ—пјҢжүҖжңүзҡ„е…ізЁҺе®һйҷ…йғҪжҳҜдёҖз§ҚзЁҺиҙҹгҖӮеҰӮжһңжңүдәәиҜҙжғіиҰҒж–ҪеҠ еҚҒдәҝгҖҒзҷҫдәҝзҫҺе…ғзҡ„е…ізЁҺпјҢиҝҷе°ұзӣёеҪ“дәҺеҜ№дҪ иҮӘе·ұзҡ„еӣҪ民收еҚҒдәҝгҖҒзҷҫдәҝзҫҺе…ғзҡ„зЁҺгҖӮиҝҷдёӘжҲ‘们и®ӨдёәжҳҜж”ҝжІ»дёҠж— жі•жҺҘеҸ—зҡ„пјҢе®ғ并дёҚжҳҜеҫҲе®№жҳ“иғҪеӨҹе®һж–Ҫзҡ„гҖӮжҲ‘们еңЁиҝҷиҫ№жҸҗеҲ°зҡ„пјҢеҸҜд»ҘиҜҙжҳҜжҲ‘们жӣҫз»Ҹз»ҸеҺҶиҝҮзҡ„жңҖеӨ§дёҖеңә规模зҡ„иҙёжҳ“жҲҳгҖӮжҲ‘жғіеӨ§е®¶д№ҹжІЎжңүеҠһжі•д»ҺеҺҶеҸІжӣҫз»Ҹз»ҸеҺҶзҡ„е…¶е®ғиҙёжҳ“жҲҳжҺЁжөӢеҮәиҝҷеңәжҲҳдәүзҡ„еҪұе“ҚеҲ°еә•жңүеӨҡиҝңгҖӮ

зҺӢжіўжҳҺпјҡеҘҪзҡ„пјҢеңЁжӮЁеҲҡжүҚз»ҷжҲ‘们зңӢзҡ„еӣҫиЎЁеҪ“дёӯпјҢжӮЁи·ҹжҲ‘们жҜ”иҫғдәҶдёӯеӣҪе’ҢзҫҺеӣҪеңЁеӮЁи“„зҺҮе’ҢдәәеқҮGDPж–№йқўзҡ„дёҖдәӣжҜ”иҫғпјҢжӮЁеҜ№дәҺиҝҷдәӣж•°еӯ—гҖҒиҝҷдәӣж•°жҚ®жңүд»Җд№Ҳж ·зҡ„жҖ»з»“е‘ўпјҹдёӯеӣҪзҡ„еӮЁи“„зҺҮеҫҲжҳҺжҳҫжҳҜжӣҙй«ҳзҡ„пјҢйӮЈдәәеқҮ收е…Ҙзҡ„е·®и·қд№ҹеңЁеҮҸе°‘пјҢжӮЁд»ҺдёҖдёӘеӣҫиЎЁз»ҷеҮәдёҖдёӘз»“и®әпјҢжӮЁзҡ„з»“и®әжҳҜд»Җд№Ҳе‘ўпјҹ

иүҫдјҰВ·ж јжһ—ж–ҜжҪҳпјҡеӨ§е®¶и®°еҫ—50%зҡ„еӮЁи“„зҺҮеҸҜиғҪд№ҹе°ұжҳҜдёӯеӣҪдёәд»Җд№ҲеҸҜд»Ҙж”ҜжҢҒиҝҷд№ҲеӨ§зҡ„иө„жң¬жҠ•иө„зҡ„еҺҹеӣ пјҢиҝҷдәӣиө„жң¬жҠ•иө„еҸҲдјҡжҚўжҲҗз»ҸжөҺзҡ„еўһй•ҝпјҢиҝҷе°ұжҳҜдёәд»Җд№ҲдёӯеӣҪжӯЈеңЁйҖҗжӯҘеҮҸе°‘е’ҢзҫҺеӣҪзҡ„дәәеқҮзңҹе®һ收е…Ҙзҡ„е·®и·қгҖӮеӮЁи“„зҺҮжҳҜеҫҲйҮҚиҰҒзҡ„дёҖдёӘеӣ зҙ пјҢжҲ‘и§үеҫ—еҰӮжһңеӮЁи“„зҺҮжІЎжңүиҝҷд№Ҳй«ҳзҡ„иҜқпјҢжҲ‘们е°ұжІЎжңүеҠһжі•иҝҪеҫ—дёҠиҝҷж ·дёҖдёӘдәәеқҮ收е…ҘгҖӮ

жҲ‘зҡ„жғіжі•жҳҜеҸӘиҰҒдёӯеӣҪ继з»ӯдҝқжҢҒиҝҷж ·и¶…й«ҳзҡ„еӮЁи“„зҺҮпјҢзӣёдҝЎеҗ„дҪҚ专家гҖҒеҗ„дҪҚи§Ӯдј—еңЁдёӯеӣҪеӮЁи“„зҺҮзҡ„еҺҹеӣ ж–№йқўжҜ”жҲ‘дәҶи§Јеҫ—жӣҙеӨҡпјҢдёӯеӣҪе°ұдјҡ继з»ӯдҝқжҢҒеўһй•ҝпјҢдҪҶжҳҜдёӯеӣҪзҡ„дәәеқҮGDPд»Қ然и·ҹзҫҺеӣҪзӣёжҜ”жңүзқҖжҜ”иҫғеӨ§зҡ„е·®и·қпјҢйҷӨйқһеӮЁи“„зҺҮзӘҒ然дёӢйҷҚпјҢеҗҰеҲҷдёӯеӣҪзҡ„дәәеқҮGDPиҝҳдјҡ继з»ӯеҗ‘зҫҺеӣҪиҝҪиө¶гҖӮ

зҺӢжіўжҳҺпјҡеҘҪзҡ„пјҢеҮ еӨ©д№ӢеүҚжӮЁзҡ„дёҖдҪҚжңӢеҸӢпјҢдёӯеӣҪзҡ„еӨ®иЎҢеүҚиЎҢй•ҝе‘Ёе°Ҹе·қиЎҢй•ҝпјҢжҲ‘жғіжӮЁд№ҹйқһеёёзҶҹжӮүд»–зҡ„еҜ№еҗ§пјҹд»–иҜҙеҲ°2008е№ҙзҡ„з»ҸжөҺеҚұжңәе·Із»Ҹ10е№ҙдәҶпјҢдҪҶжҳҜпјҢеҚҒе№ҙд№ӢеҗҺзҡ„д»ҠеӨ©пјҢжҲ‘们еӣһйЎҫз»ҸжөҺеҚұжңәпјҢйҮ‘иһҚеҚұжңәзҡ„ж—¶еҖҷпјҢжҲ‘们еҜ№дәҺд»–еҪ“дёӯзҡ„еҫҲеӨҡеӣ зҙ пјҢд»Қ然жҳҜдёҚжё…жҘҡзҡ„пјҢжүҖд»ҘжӮЁеҜ№иҝҷдёӘи§ӮзӮ№жҖҺд№ҲзңӢпјҹжӮЁеҜ№дәҺйҮ‘иһҚеҚұжңәзҡ„еҫҲеӨҡеҸ‘з”ҹеҺҹеӣ иҝҳжҳҜдёҚжё…жҘҡзҡ„еҗ—пјҹ

иүҫдјҰВ·ж јжһ—ж–ҜжҪҳпјҡжҲ‘жғіеҸ–еҶідәҺиҝҷж ·зҡ„дёҖз§ҚйҮ‘иһҚеҚұжңәзҡ„еҺҹеӣ еҰӮдҪ•пјҢеҸҜиғҪеҺҶеҸІиҝҳжҳҜдјҡиҰҒйҮҚеӨҚзҡ„гҖӮжүҖд»ҘдёҖж–№йқўпјҢе°ұжҳҜжҲ‘们иҰҒиҖғиҷ‘еҲ°еҪ“ж—¶зҡ„еҮ дёӘеӣ зҙ пјҢдёҖдёӘе°ұжҳҜж¬Ўиҙ·еҚұжңәпјҢиҝҳжңүдёҖдёӘе°ұжҳҜйҮ‘иһҚеҚұжңәпјҢиҝҷдёӨдёӘе°ұдјҡеҪұе“ҚеҲ°йҮ‘иһҚиЎҢдёҡзҡ„еҸ‘еұ•гҖӮ2008е№ҙзҡ„йҮ‘иһҚеҚұжңәпјҢеҸҜиғҪд№ҹйҮҚеӨҚдәҶд№ӢеүҚзҡ„дёҖдәӣйҮ‘иһҚеҚұжңәзҡ„иҜұеј•гҖӮдҪҶжҳҜжҲ‘们еұ•зҺ°дәҶиҝҷж ·дёҖз§ҚйҮ‘иһҚеҚұжңәзҡ„еҸ‘еұ•зҡ„ж—¶еҖҷпјҢдёҖж–№йқўе°ұжҳҜй«ҳжқ жқҶзҺҮпјҢжҲ‘жғіжҲ‘们е°ұиҰҒеҶҚжңүдёҖдәӣеұ•зҺ°еҮәиҝҷж ·зҡ„дёҖдәӣз»“жһңзҡ„ж”ҝзӯ–гҖӮ

зҺӢжіўжҳҺпјҡеҘҪзҡ„пјҢжҺҘдёӢжқҘжҲ‘们жңүдәӣж¶ҲжҒҜпјҢиҜҒзӣ‘дјҡзҡ„еүҜдё»еёӯж–№жҳҹжө·е…Ҳз”ҹй—®жӮЁдёҖдёӘй—®йўҳгҖӮ

ж–№жҳҹжө·пјҡдё»еёӯе…Ҳз”ҹеҫҲиҚЈе№ёеҗ¬еҸ–жӮЁзҡ„еҸ‘иЁҖпјҢжӮЁеҸҜд»ҘиҜҙзЎ®е®һжҳҜдёҖеҗҚеҚ“и¶Ҡзҡ„з»ҸжөҺеӯҰ家пјҢеҲҡжүҚзҡ„жј”и®ІдҝЎжҒҜеҫҲеӨ§пјҢдҪҶжҳҜжҲ‘йқһеёёжҳҺзЎ®зҡ„зңӢеҲ°дёҖдёӘдҝЎжҒҜпјҢе°ұжҳҜзҫҺеӣҪеңЁеӮЁи“„дёҠжҳҜе‘ҲиөӨеӯ—зҡ„гҖӮжҲ‘жғіиҝҷд№ҹжҳҜзҫҺеӣҪз”ҹдә§еҠӣеўһй•ҝеҒңж»һж №жң¬еҺҹеӣ пјҢжҲ‘жғій—®жӮЁдёҖдёӘй—®йўҳпјҢзҫҺеӣҪе’ҢдёӯеӣҪжҳҜдёҚдёҖж ·зҡ„пјҢзҫҺеӣҪеҸҜд»ҘйҖҡиҝҮеҚ°еҲ·зҫҺе…ғзҡ„ж–№ејҸжқҘи§ЈеҶіиөӨеӯ—пјҢе…¶е®ғеӣҪ家дёҚиғҪиҝҷд№ҲеҒҡпјҢжҲ‘жғіжӮЁд№ҹйқһеёёдәҶи§ЈгҖӮдёӯеӣҪеңЁжҺЁдәәж°‘еёҒдҪңдёәеӣҪйҷ…еҢ–зҡ„иҙ§еёҒпјҢжҲ‘们и®ӨдёәеңЁеӣҪйҷ…еёӮеңәдҪҝз”Ёдәәж°‘еёҒдёҚжҳҜзҫҺе…ғеҒҡз”ҹж„ҸиҰҒе®№жҳ“еҫ—гҖӮжҲ‘жғіиҜ·й—®жӮЁпјҢжӮЁеҜ№дёӯеӣҪдәәж°‘еёҒеӣҪйҷ…еҢ–жңүд»Җд№ҲзңӢжі•пјҢжңӘжқҘеҜ№зҫҺеӣҪз»ҸжөҺе’ҢзҫҺе…ғжңүд»Җд№ҲеҪұе“Қпјҹи°ўи°ўгҖӮ

иүҫдјҰВ·ж јжһ—ж–ҜжҪҳпјҡжңҖиҝ‘жҲ‘们没жңүеҠһжі•еҒҡеҮәеҲӨж–ӯпјҢзҫҺе…ғиҮӘд»Һ19дё–зәӘпјҢе°ұдёҖзӣҙдҪңдёәеӣҪйҷ…еҢ–зҡ„иҙ§еёҒеңЁдҪҝз”ЁпјҢеҫҲжҳҺжҳҫдёӯеӣҪеңЁдёҚж–ӯең°еҒҡеҮәиғҪеҠӣпјҢжҲ‘и§үеҫ—иҝҷдјҡеёҰжқҘж–°зҡ„еҸҳеҢ–пјҢдҪҶжҳҜйҷӨйқһзҫҺеӣҪи§ЈеҶіжҲ‘们зҡ„зҰҸеҲ©жҙҘиҙҙй—®йўҳпјҢеҲҡжүҚжҲ‘д№ҹи®ІеҲ°дәҶпјҢжҳҜзҫҺеӣҪжҢҒз»ӯеӨҙз—ӣзҡ„й—®йўҳгҖӮиҝҷд№ҹеҪұе“ҚдәҶзҫҺеӣҪйҮ‘иһҚдҪ“зі»зҡ„йңёдё»ең°дҪҚпјҢж„Ҹе‘ізқҖзҫҺеӣҪдҪңдёәеӣҪйҷ…жҖ§иҙ§еёҒзҡ„ең°дҪҚеҸ—еҲ°еҪұе“ҚгҖӮдҪҶжҲ‘и§үеҫ—еҒҡеҮәиҝҷж ·зҡ„еҲӨж–ӯиҝҳдёәж—¶иҝҮж—©пјҢжҲ‘и§үеҫ—жҲ‘е°ұе…ҲиЁҖзҰҒдәҺжӯӨгҖӮ

зҺӢжіўжҳҺпјҡжңҖеҗҺдёҖдёӘй—®йўҳпјҢжҲ‘жғіиҜ·е§ҡе…Ҳз”ҹжқҘз»ҷжӮЁжҸҗиҝҷдёӘй—®йўҳгҖӮ

гҖҖе§ҡдҪҷж ӢпјҡжӮЁеңЁ1996е№ҙжӣҫз»ҸжҸҗеҮәдёҖдёӘйқһеёёйҮҚиҰҒзҡ„жҰӮеҝөпјҢеҸ«вҖңйқһзҗҶжҖ§з№ҒиҚЈвҖқпјҢж №жҚ®жӮЁеҲҡеҲҡи®Ізҡ„зҫҺеӣҪз»ҸжөҺзҡ„жғ…еҶөпјҢеӮЁи“„зҺҮдёӢйҷҚпјҢиө„жң¬еҲ©еҫ—зҡ„еҮҸе°‘пјҢеҠіеҠЁеҠӣз”ҹдә§еҠӣеӨ„дәҺеҒңж»һзҠ¶жҖҒпјҢжҲ‘们зңӢеҲ°зҫҺеӣҪзәіж–Ҝиҫҫе…ӢеҸҲеҲӣеҺҶеҸІж–°й«ҳпјҢйҒ“зҗјж–ҜеӨ§зәҰеңЁ24000зӮ№пјҢзәіж–Ҝиҫҫе…ӢйҖјиҝ‘8000зӮ№пјҢжҳҜдёҚжҳҜи¶…жңҹеўһй•ҝзҺҮпјҢжҳҜдёҚжҳҜеҮәзҺ°дәҶжӮЁеҪ“е№ҙеҸ‘жҳҺиҝҷдёӘжҰӮеҝөзҡ„йқһзҗҶжҖ§з№ҒиҚЈпјҹеҰӮжһң1996е№ҙжӮЁиҜҙеҮәйқһзҗҶжҖ§з№ҒиҚЈзҡ„ж—¶еҖҷпјҢеҰӮжһңйӮЈж—¶зҫҺиҒ”еӮЁеҠ жҒҜеҝ«зҡ„иҜқпјҢиғҪдёҚиғҪйҒҝе…Қ2008е№ҙзҡ„жғ…еҶөпјҹеҗҢж ·пјҢд»ҠеӨ©зҫҺиҒ”еӮЁеҰӮжһңеҠ жҒҜеҝ«зҡ„иҜқпјҢиғҪдёҚиғҪйҖ е°ұиҝҷж ·дёҖдёӘж–°зҡ„иө„дә§жіЎжІ«пјҹ

иүҫдјҰВ·ж јжһ—ж–ҜжҪҳпјҡе…¶е®һд»ҺжҲ‘们иғҪеӨҹжғіеҲ°зҡ„ж—¶жңҹејҖе§ӢпјҢжіЎжІ«е°ұжҳҜдёҖзӣҙеӯҳеңЁзҡ„гҖӮиҖҢдё”е®ғд№ҹжҳҜдәәзұ»жң¬жҖ§зҡ„дёҖдёӘйғЁеҲҶпјҢдәәзұ»зҡ„жң¬жҖ§е°ұжҳҜдјҡжҠҠжҲ‘们引еҗ‘йқһзҗҶжҖ§зҡ„з№ҒиҚЈпјҢиҝҷжҳҜдёҚеҸҜжҢҒз»ӯзҡ„пјҢдјҡеёҰжқҘйҮ‘иһҚдҪ“зі»зҡ„еҙ©еЎҢпјҢеёҰжқҘз»ҸжөҺзҡ„иЎ°йҖҖгҖӮиҮӘд»ҺзҫҺеӣҪ第дёҖдёӘз»ҸжөҺе‘ЁжңҹејҖе§Ӣе°ұеҮәзҺ°дәҶпјҢд№ҹе°ұжҳҜд»Һ1890е№ҙд»Је°ұејҖе§ӢдәҶпјҢйӮЈжҲ‘们д№ҹз»ҸеҺҶдәҶеҫҲеӨҡж¬ЎжңүеҗҢж ·зҡ„з»ҸжөҺе‘ЁжңҹпјҢжҲ‘们没жңүе®Ңе…Ёж¶ҲйҷӨиҝҷдәӣе‘ЁжңҹпјҢд№ҹжІЎжңүеҠһжі•е®Ңе…Ёж¶ҲйҷӨдәә们еҜ№еёҢжңӣиғҪеӨҹиҺ·еҫ—еӨ§йҮҸзҡ„иө„жң¬еӣһжҠҘзҡ„иҝҷз§ҚиҝҪжұӮгҖӮ

йӮЈз»ҸжөҺеӯҰ家зҺ°еңЁиҝҳдёҚиғҪзЎ®е®ҡзҡ„е°ұжҳҜиҷҪ然жҜҸдёҖдёӘжіЎжІ«йғҪдјҡз ҙиЈӮпјҢдҪҶжҳҜжҲ‘们иҝҳдёҚжё…жҘҡпјҢиҝҷдәӣжіЎжІ«з ҙиЈӮеҪ“дёӯпјҢе“ӘдёҖдёӘжіЎжІ«з ҙиЈӮдјҡз»ҷжҲ‘们еёҰжқҘдёҘйҮҚзҡ„еҪұе“ҚгҖӮйӮЈзҺ°еңЁжңүдёҖдәӣеҒҮи®ҫпјҢе°ұжҳҜйӮЈдәӣдёҚдјҡеёҰжқҘиҙҹйқўеҪұе“Қзҡ„жіЎжІ«дјҡдёҚдјҡз ҙиЈӮгҖӮжҲ–иҖ…иҜҙжҳҜз”ұеӨ§йҮҸеҖәеҠЎжүҖжҺЁеҠЁзҡ„иҝҷдәӣжіЎжІ«пјҢиҝҷдәӣжІЎжңүиў«еӨ§йҮҸеҖәеҠЎжүҖжҺЁеҠЁзҡ„жіЎжІ«пјҢиҝҷдәӣжіЎжІ«жҳҜиүҜжҖ§зҡ„пјҢе°ұеғҸиҝҮеҺ»еҮ еҚҒе№ҙжҲ‘们жүҖзңӢеҲ°зҡ„йӮЈж ·пјҢдҪҶжҳҜе®ғ们еңЁдҪ“зі»еҪ“дёӯжҳҜеӯҳеңЁзҡ„гҖӮ

еҰӮжһңиҜҙеңЁдҪ зҡ„дҪ“зі»еҪ“дёӯпјҢжңүиҝҷз§ҚжңүиҙҹйқўеҪұе“Қзҡ„жіЎжІ«пјҢиҖҢдё”е®ғжҳҜз”ұжҜ”иҫғй«ҳжқ жқҶзҺҮзҡ„йҮ‘иһҚжңәжһ„жүҖжҺЁеҠЁзҡ„пјҢйӮЈиҝҷд№ҹжҲҗдёәйҮ‘иһҚеҚұжңәзҲҶеҸ‘зҡ„дёҖдёӘеҝ…иҰҒжқЎд»¶гҖӮжҲ‘д№ӢжүҖд»ҘжңүдәӣзҠ№иұ«пјҢжҳҜеӣ дёәжҲ‘们зҺ°еңЁе№¶жІЎжңүзңӢеҲ°и¶іеӨҹеӨҡиҝҷз§ҚзҺ°иұЎзҡ„дҫӢеӯҗпјҢжІЎжңүеҠһжі•зЎ®еҲҮзҹҘйҒ“жҲ‘们иғҪиө°еҫ—еӨҡиҝңпјҢдҪҶжҳҜжҲ‘зҹҘйҒ“зҡ„жҳҜпјҢеҪ“жҲ‘们иҝӣе…Ҙиҝҷж ·зҠ¶еҶөзҡ„ж—¶еҖҷпјҢжіЎжІ«зҡ„з ҙиЈӮжҳҜжңӘжқҘйҮ‘иһҚдҪ“зі»еҮәзҺ°еҚұйҷ©зҡ„第дёҖдёӘиҝ№иұЎгҖӮ

зҺӢжіўжҳҺпјҡеҘҪзҡ„пјҢи°ўи°ўиүҫдјҰВ·ж јжһ—ж–ҜжҪҳеҚҡеЈ«гҖӮйқһеёёж„ҹи°ўжӮЁзҡ„ж—¶й—ҙпјҢжҲ‘зҹҘйҒ“зҺ°еңЁеңЁзҫҺеӣҪе·Із»ҸеҫҲжҷҡдәҶпјҢжӮЁйңҖиҰҒдј‘жҒҜдәҶгҖӮеҶҚж¬Ўж„ҹи°ўжӮЁзҡ„еҲҶдә«пјҢи°ўи°ўгҖӮ

жқҘжәҗпјҡиҙўз»Ҹдјҡи®®иө„и®Ҝ

иҙЈзј–пјҡжұҹжҘ

жҠ•зЁҝйӮ®з®ұпјҡysdaye@qq.com